Vài năm tới, các chuyên gia tài chính và người ủng hộ Tiền Điện Tử sẽ nhìn lại năm 2024 và đồng tình rằng đó là năm Bitcoin đạt được sự phổ biến rộng rãi và nhận được sự chấp nhận lớn trong tài chính truyền thống. Sự ra mắt thành công của quỹ Bitcoin ETF giao dịch giao ngay, kế hoạch của CEO MicroStrategy Micheal Saylor mua 42 tỷ USD Bitcoin và đợt tăng giá mạnh của Bitcoin đến mức cao kỷ lục mới chỉ là vài trong những cột mốc quan trọng của năm.

Bitcoin (BTC) chính thức tham gia vào sân chơi lớn và việc BTC tích hợp vào mọi khía cạnh của tài chính đang là đề tài thảo luận thường xuyên giữa các nhà phân tích và lãnh đạo tại các hội nghị Tiền Điện Tử và trên mạng social. Để hiểu rõ hơn về tác động của việc tích hợp Bitcoin và Tiền Điện Tử vào tài chính truyền thống, TinTucBitcoin đã trò chuyện với Brian Russ, giám đốc đầu tư tại 1971 Capital.

TinTucBitcoin: Các nhà đầu tư tổ chức và cá nhân đang mua cổ phần của quỹ Bitcoin ETF giao dịch giao ngay, nhưng trong tương lai, ông thấy BTC được tích hợp vào danh mục đầu tư như thế nào?

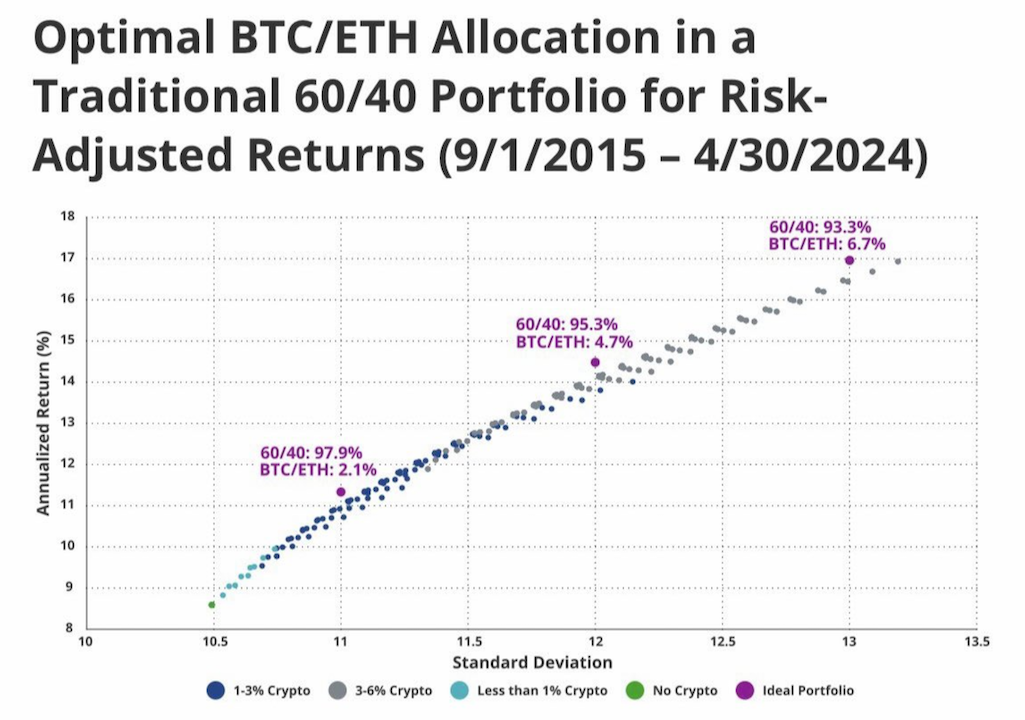

Brian Russ: Tôi hoàn toàn tin rằng các công ty quản lý tài sản và công ty quản lý đầu tư sẽ bắt đầu cho khách hàng của họ thấy rằng nếu họ đã đa dạng hóa vào Bitcoin hoặc kết hợp Bitcoin và Ethereum trong tỷ lệ 60/40, thì điều đó sẽ cải thiện lợi nhuận một cách đáng kể. Khi những nghiên cứu này được công bố, các cố vấn đầu tư lớn sẽ thúc đẩy khách hàng của họ đừng để tài sản ở mức không.

VanEck là một trong những tổ chức đầu tiên nổ phát súng trong vấn đề này. Họ đã công bố một báo cáo nghiên cứu khoảng sáu tháng trước, ngay sau khi quỹ Bitcoin ETF ra mắt. Không đáng ngạc nhiên, quỹ ETF giao dịch giao ngay Bitcoin đã chứng minh điều này. Báo cáo đã trình bày biểu đồ cho thấy tỷ lệ truyền thống 60 trên 40 mang lại lợi nhuận khoảng 9%. Nhưng nếu bạn phân bổ kết hợp Bitcoin và Ethereum (ETH) ở các mức phân bổ khác nhau, mức phân bổ cao nhất là 7%. Nếu bạn đầu tư 60% vào chứng khoán, 33% vào trái phiếu và 7% vào Bitcoin và ETH, thay vì lợi nhuận 9%, bạn sẽ nhận được lợi nhuận 17%.

Kết quả phân bổ Tiền Điện Tử cho danh mục 60/40 truyền thống. Nguồn: Brian Russ

Điều đó thực sự thuyết phục, đúng không? Và tôi nghĩ rằng khi ngày càng nhiều nghiên cứu như thế này xuất hiện, bạn sẽ thấy ngày càng nhiều nhà đầu tư cá nhân, văn phòng gia đình, nhà đầu tư tổ chức, những người đang đứng ngoài cuộc sẽ nói: nhìn này, hãy đặt nửa phần trăm hoặc 5% vào đây.

TinTucBitcoin: Điều gì sẽ cần để đẩy giá Bitcoin lên 100.000 USD và hơn thế nữa?

BR: Tôi nghĩ bạn thực sự cần một chất xúc tác để thấy được sự tăng giá như vậy. Tôi không nghĩ rằng điều đó chỉ xảy ra thuần túy vì nhu cầu vượt qua nguồn cung. Điều đó có thể xảy ra, và chúng ta có thể vượt qua 70.000 USD một cách nhanh chóng, nhưng tôi không nghĩ rằng chúng ta sẽ có sự bùng nổ mà không có một số loại chất xúc tác nào đó. Cuộc bầu cử có thể là chất xúc tác. Tôi hoài nghi vì đó là một sự kiện đã biết với kết quả dự đoán, đang được đưa vào thị trường ngay lúc này. Vì vậy, tôi nghĩ nếu kết quả của cuộc bầu cử sẽ là động lực, chúng ta sẽ thấy sự bùng nổ diễn ra ngay bây giờ thay vì vào ngày 5 hoặc 6 tháng 11, nhưng đó có thể là điều xảy ra sau cuộc bầu cử. Nó có thể là chính sách theo sau cuộc bầu cử hoặc có thể là thứ khác. Vì vậy, đối với tôi, đó là một tình huống mở mắt lớn về cái gì là chất xúc tác để đưa Bitcoin trong thị trường rộng lớn hơn cao hơn. Tôi không kỳ vọng rằng chúng ta sẽ chỉ thấy nó phá kỷ lục cao mới và rồi chạy đi như chúng tôi đã thấy trong quá khứ.

TinTucBitcoin: Tại sao vàng và bạc cũng đạt mức cao mới cùng với Bitcoin?

BR: Tôi nghĩ bạn phải tách biệt các hàng hóa đầu cơ như kim loại quý và các hàng hóa tiện ích như vàng và đồng. Giả sử, ví dụ, nếu chúng ta tập trung vào thị trường kim loại quý. Tôi nghĩ đó thực sự là một phần quan trọng của xu hướng chống đồng USD. Điều gây bối rối cho nhiều người là thường chúng ta nghĩ rằng vàng và bạc như những công cụ trải chế và công cụ an toàn. Nhưng nếu bạn nhìn lại qua lịch sử, điều đó thực sự không phải luôn như vậy.

Thị trường kim loại quý đã phải chịu những pha bán tháo lớn vào năm 2008, cũng như vào tháng 3 năm 2020. Vì vậy, chúng có thể trở thành nguồn thanh khoản trong những giai đoạn mà tài sản bị bán tháo trong tình huống khủng hoảng. Tôi đã nhận thấy điều này trong những năm qua rằng vàng và bạc có bộ yếu tố điều khiển riêng. Chúng không phải là những công cụ bảo vệ thực sự, chúng không thực sự là bảo hiểm đâu. Thường thì, chúng ta thấy thị trường trái phiếu và đồng USD phục vụ tốt hơn như là những công cụ bảo vệ trong khủng hoảng hoặc suy thoái. Điều thú vị đối với tôi về thị trường kim loại quý là nếu bạn trở lại từ khi đồng USD tách khỏi vàng vào năm 1971. Tôi nghĩ rằng bây giờ chúng ta đang ở giữa thị trường bò thứ 3 trong kim loại quý.

Khó để nói chính xác khi nào bắt đầu của thị trường bò kim loại quý này, nhưng tôi nghĩ rằng có thể hợp lý để nói rằng tháng 3 năm 2020 là thời điểm hợp lý, đúng không? Bởi vì chúng ta đã trải qua khủng hoảng đại dịch lần đầu tiên trong vòng 100 năm, sau đó là kích thích lớn như bể phóng bazooka. Đó là lượng tiền khổng lồ đã được đưa vào hệ thống. Tôi nghĩ rằng chúng ta đã mở rộng M2 lên khoảng 50% trong vòng từ 18 đến 24 tháng qua với tất cả các gói kích thích cũng như chính sách tiền tệ mà Cục Dự trữ Liên bang đã tham gia. Và tôi nghĩ rằng câu chuyện này vẫn đang ở giữa chặng đường.

Vì vậy, điều đó đặt chúng ta vào khoảng 4 đến 5 năm vào những gì có thể là thị trường bò kéo dài hàng thập kỷ trong kim loại quý. Khi bạn kết hợp các yếu tố xung quanh COVID-19 và phản ứng kích thích, thâm hụt tài chính mà chúng ta đã đề cập, cuộc bầu cử tổng thống, điều mà chúng ta dự đoán sẽ là yếu tố thúc đẩy thêm những thâm hụt tài chính sâu hơn, những kiểu động lực “nothing stops this train” của Lyn Alden, và những thâm hụt ngày càng sâu, động thái này trở thành phản xạ. Tôi nghĩ rằng có một sự thay đổi đáng kể về đồng USD như là tài sản lưu trữ giá trị. Và vì thế có nhiều không gian cạnh tranh hơn ở đây. Kim loại quý là một phần trong sự cạnh tranh đó. Và tất nhiên, Bitcoin cũng là một phần thú vị khác của sự cạnh tranh đó.

TinTucBitcoin: Tại ETHDenver, bạn đã giới thiệu một khung phân tích đáng chú ý cho việc định giá hiện tại và tương lai của Ethereum. ETH đã tụt hậu về giá trị trong chu kỳ này, nhưng dựa trên phương pháp của bạn, bạn có nghĩ rằng ETH vẫn đang đi đúng hướng không?

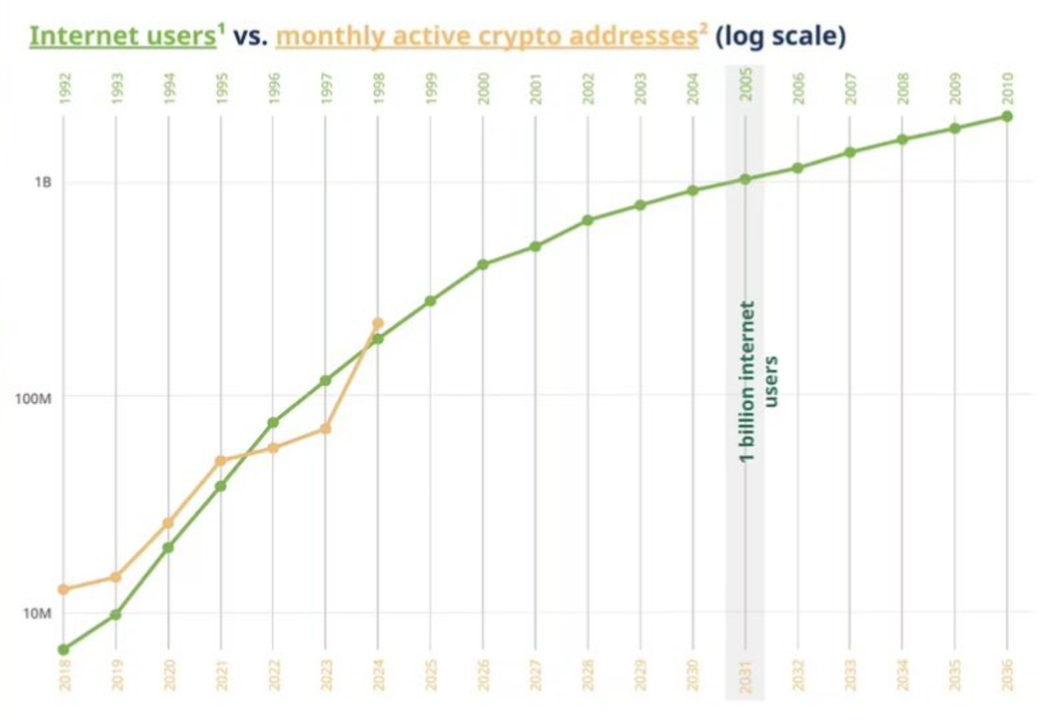

BR: Có, tôi có nghĩ vậy. Tôi thực sự thích nó ở đây hơn tôi đã thích tại ETHDenver, đây là vào tháng 2 năm nay. Tôi cố gắng nhìn vào sự gắn kết của nhiều yếu tố, từ những nền tảng cơ bản, tâm lý, vị thế, thanh khoản và kỹ thuật. Khi tôi nhìn qua những yếu tố đó, tôi nghĩ rằng tình hình hiện tại tốt hơn một chút. Câu chuyện cơ bản, đối với tôi, vẫn còn nguyên vẹn. Nếu nhìn vào số lượng ví hoạt động hàng ngày trên mạng L1, chúng đã tăng khoảng 800% trong vòng 3 đến 4 năm qua. Đó là một nghiên cứu mà Dan Tapiero đã thực hiện. Nếu bạn nhìn vào báo cáo State of Crypto gần đây của A16z, họ đã báo cáo L1 có số lượng ví hoạt động hàng tháng có giao dịch với L1 đạt 220 triệu, đây là mức cao kỷ lục và ngày càng tăng nhanh.

Số lượng ví Tiền Điện Tử đang hoạt động hàng tháng đạt 220 triệu. Nguồn: a16zcrypto

Nếu bạn nhìn vào một số phát triển liên quan đến hạ tầng Ethereum, phí giao dịch đã giảm đáng kể. Rõ ràng, sự chuyển đổi từ proof-of-work sang proof-of-stake là rất quan trọng. Điều đó đã xảy ra vài năm trước, vì thế nếu bạn nhìn vào những nền tảng cơ bản, câu chuyện này ngày càng tốt hơn. Nếu bạn nhìn vào giá, như các yếu tố kỹ thuật, nó đã khá yếu so với, chẳng hạn, Bitcoin. Vào thời điểm này, tâm lý chỉ đi theo giá, nên tôi nghĩ rằng chúng ta đang trong giai đoạn tâm lý tiêu cực cho Ethereum.

Và có một mối chuyện rằng L2 là ký sinh và có một số thách thức thực sự đối với lộ trình Ethereum. Có những câu hỏi khó và tốt đang được đặt ra. Tuy nhiên, mặc dù đã trình bày một mô hình định giá truyền thống và đã dành phần lớn sự nghiệp của mình trong lĩnh vực tài chính truyền thống, tôi không bị thuyết phục rằng các yếu tố cơ bản thực sự là yếu tố điều khiển chính vào lúc này.

Tôi nghĩ rằng chúng ta vẫn còn ở giai đoạn đầu với công nghệ này, khi nó đòi hỏi một chút kỹ năng “thấy trong bóng tối”. Có một khả năng rằng có thể thêm một khoản “premium memetic” vào nhiều tài sản này. Ethereum có thể được coi là một tài sản thế chấp vững chắc có thể được sử dụng trong DeFi hoặc các phân khúc khác của hệ sinh thái blockchain nói chung. Và sau đó, tôi nghĩ bạn có thể đi xa hơn để nói rằng có một khoản premium memetic có thể được thêm vào nhiều tài sản này.

Vậy cái premium memetic của Vitalik và hệ sinh thái Ethereum là gì? Cộng đồng của nó là gì? Ý tôi là, nếu bạn đi dự bất kỳ hội nghị nào trong số này, rất nhiều trong số đó đều cháy vé. Có một lượng lớn nhà tài trợ, rất nhiều tiền, rất nhiều người, rất nhiều năng lượng, rất nhiều nhà phát triển. Tất cả những chỉ số đó, theo mọi chỉ số cơ bản, mọi thứ đều đang phát triển tốt hơn trong hệ sinh thái. Tôi nghĩ rằng lộ trình sẽ cần thời gian. Thời gian sẽ trả lời liệu giải pháp mở rộng L2 có phải là giải pháp phù hợp cho Ethereum hay không. Và nếu không, tôi nghĩ rằng giao thức và nền tảng đủ thông minh để biết rằng họ sẽ chuyển hướng.