Bitcoin (BTC) đã giảm 11% từ ngày 7 đến ngày 9 tháng 1, lần đầu tiên giảm xuống dưới mức 92.000 USD trong chín ngày qua.

Sự suy giảm này dẫn đến việc thanh lý hơn 257,5 triệu USD trong các vị thế mua có đòn bẩy và trùng hợp với việc chốt lời, dữ liệu kinh tế mạnh mẽ và sự không chắc chắn xung quanh lễ nhậm chức sắp tới của Tổng thống đắc cử Hoa Kỳ Donald Trump.

Mặc dù động lực ngắn hạn có xu hướng giảm, ba chỉ số dữ liệu cho thấy rằng sự giảm xuống còn 92.000 USD có thể đã đánh dấu đáy cục bộ cho BTC, cung cấp một điểm vào tốt cho các nhà đầu tư.

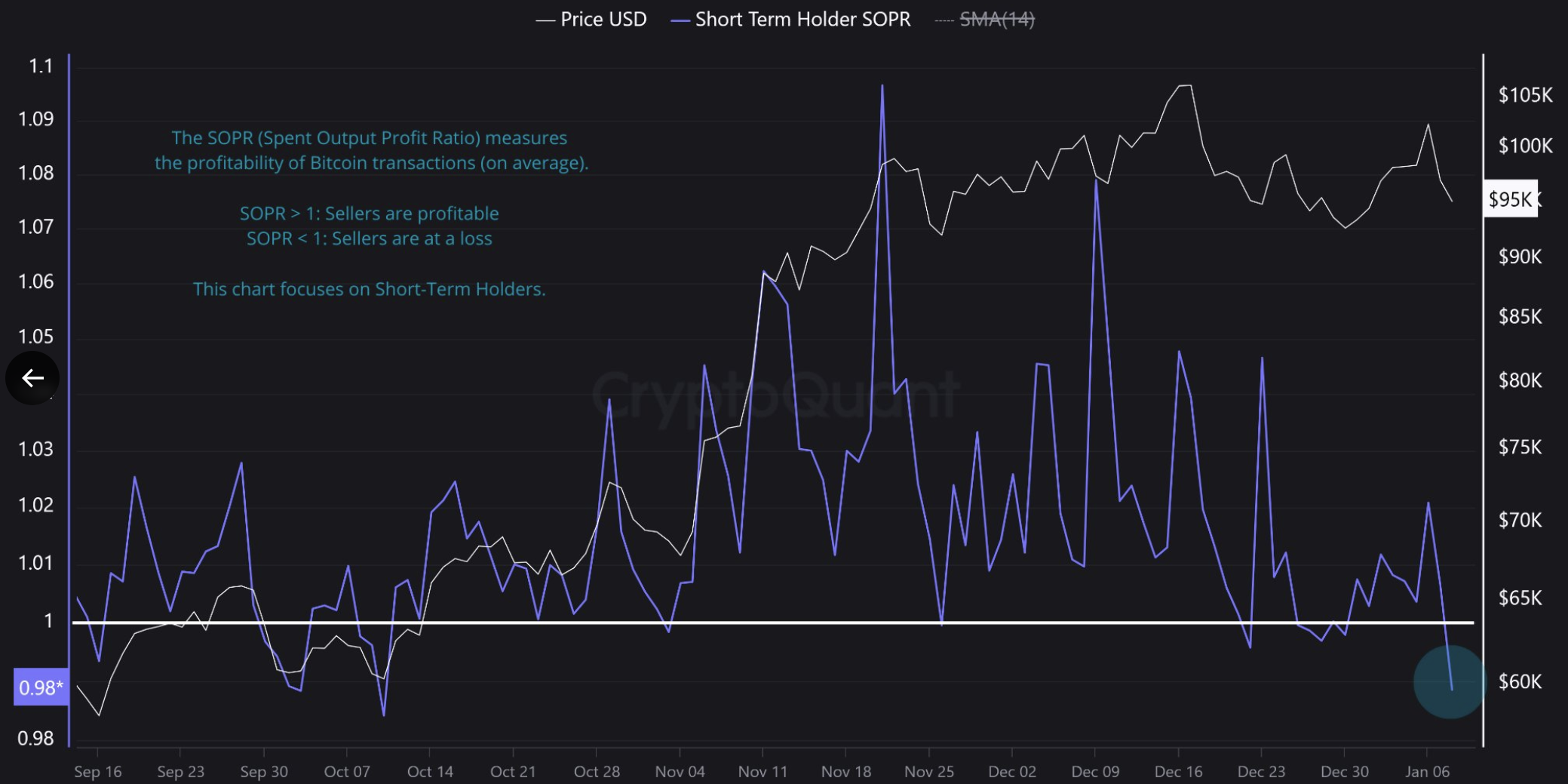

Sự giảm SOPR gợi ý về đáy giá Bitcoin

Dữ liệu on-chain cho thấy Chỉ số Tỷ lệ lợi nhuận tiêu thụ (SOPR) của Bitcoin đã giảm xuống 0,98 vào ngày 10 tháng 1, cho thấy rằng các nhà đầu tư ngắn hạn (STH) – những người đã giữ Bitcoin dưới 155 ngày – đang bán với lỗ.

Sự giảm giá gần đây của Bitcoin được “kích hoạt bởi những nhà đầu tư ngắn hạn chấp nhận thua lỗ”, theo công ty phân tích thị trường CryptoQuant trong một bài đăng ngày 9 tháng 1 trên X.

“Trong 24 giờ qua, 36,4K Bitcoin đã được chuyển từ các Nhà Đầu Tư Ngắn Hạn sang các Sàn Giao Dịch, với tỷ lệ lợi nhuận tiêu thụ (SOPR) giảm dưới 1.”

SOPR của Bitcoin. Nguồn: CryptoQuant

SOPR đo lường lợi nhuận hoặc lỗ của các đầu ra Bitcoin đã tiêu thụ bằng cách so sánh giá trị của các đồng tiền khi chúng được di chuyển lần cuối với giá trị của chúng khi được tiêu thụ lại.

SOPR ngắn hạn tập trung vào các đồng tiền được di chuyển trong vòng chưa đầy sáu tháng và có thể được sử dụng để chỉ thị xu hướng thị trường. Một giá trị thấp hơn 1 có thể ám chỉ tình trạng buông tay hoặc đáy thị trường, có khả năng báo hiệu thời điểm tốt để mua vào.

Tình huống này thường đã Dự đoán sự phục hồi giá, chỉ ra cơ hội mua tiềm năng. Chú ý rằng khi SOPR giảm xuống 0,90 sau khi Bitcoin giảm xuống 49.577 USD vào ngày 5 tháng 8, 2024, tiếp theo là sự phục hồi 31% lên 65.103 USD ba tuần sau.

Gần đây hơn, đợt tăng 62% của BTC lên mức cao kỷ lục trên 108.000 USD từ ngày 5 tháng 11, 2024, đến ngày 17 tháng 12, 2024, được Dự đoán bởi sự giảm tỷ lệ SOPR dưới 1 vào ngày 4 tháng 11.

Vì vậy, một số nhà đầu tư đã thấy đà giảm xuống 92.000 USD là cơ hội mua, giải thích động thái giá là loại bỏ những tay yếu thay vì một vòng chu kỳ giảm mới.

“Mua thêm một ít BTC tại 92,8K USD – giá cả gây khó chịu, nhưng phải mua khu vực hỗ trợ lớn này,” nói nhà đầu tư Bitcoin Sean Buckley, lưu ý thêm:

“Phạm vi 92K USD của Bitcoin sẽ là khu vực phục hồi mạnh nếu chúng ta sắp hồi phục.”

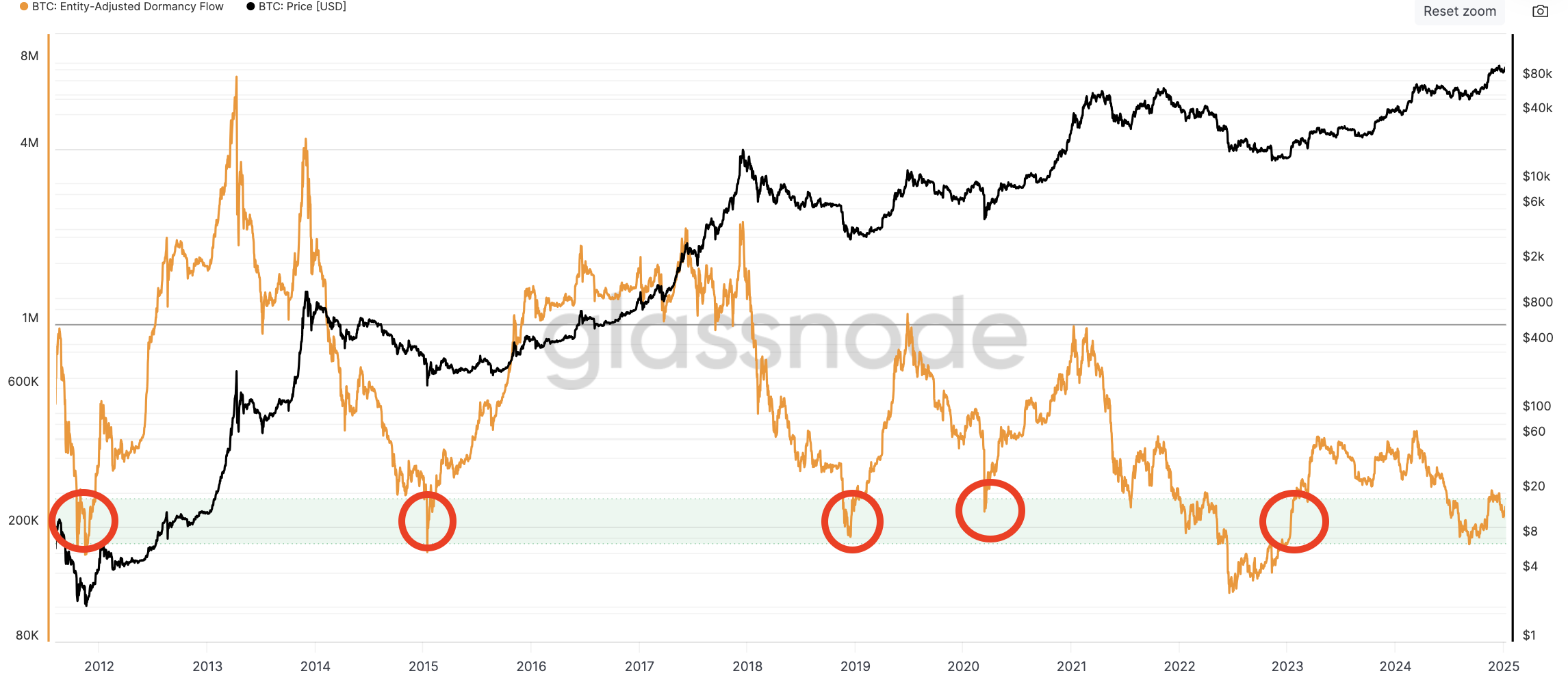

Dòng tiền gốc điều chỉnh theo thực thể của BTC phát tín hiệu mua

Một chỉ số khác có thể được sử dụng để xác định liệu thị trường Bitcoin đã chạm đáy hay chưa là Dòng tiền Hoàn trả Điều chỉnh theo Thực thể. Nó đại diện cho tỷ lệ vốn hóa thị trường hiện tại của BTC và giá trị hoàn trả hàng năm (tính bằng USD).

Lịch sử cho thấy sự giảm chỉ báo dưới 250.000 (vòng tròn đỏ) tạo ra “vùng mua lịch sử tốt” và thường đã Dự đoán những sự phục hồi giá đáng kể hoặc đánh dấu kết thúc của các điều chỉnh giá.

Dòng tiền hoàn trả điều chỉnh theo thực thể của Bitcoin. Nguồn: Glassnode

Chỉ số này đã giảm từ 260.278 vào ngày 16 tháng 12 xuống mức thấp 210.000 vào ngày 9 tháng 1.

Lịch sử cho thấy, các bứt phá trên 250.000 sau khi giảm trước đó đã trùng hợp với bắt đầu của các thị trường tăng mạnh. Trường hợp này xảy ra khi Bitcoin chạm đáy vào tháng 7 năm 2021 và bắt đầu một đợt tăng mới, với chỉ số rơi vào vùng màu xanh lá cây. Bitcoin sau đó đã chạm mức cao kỷ lục 69.000 USD vào ngày 10 tháng 11.

Khi chỉ số gửi tín hiệu tăng giá thêm một lần nữa, giá có thể phục hồi từ đáy gần đây tại 92.000 USD để tiến đến những đợt tăng mạnh mới.

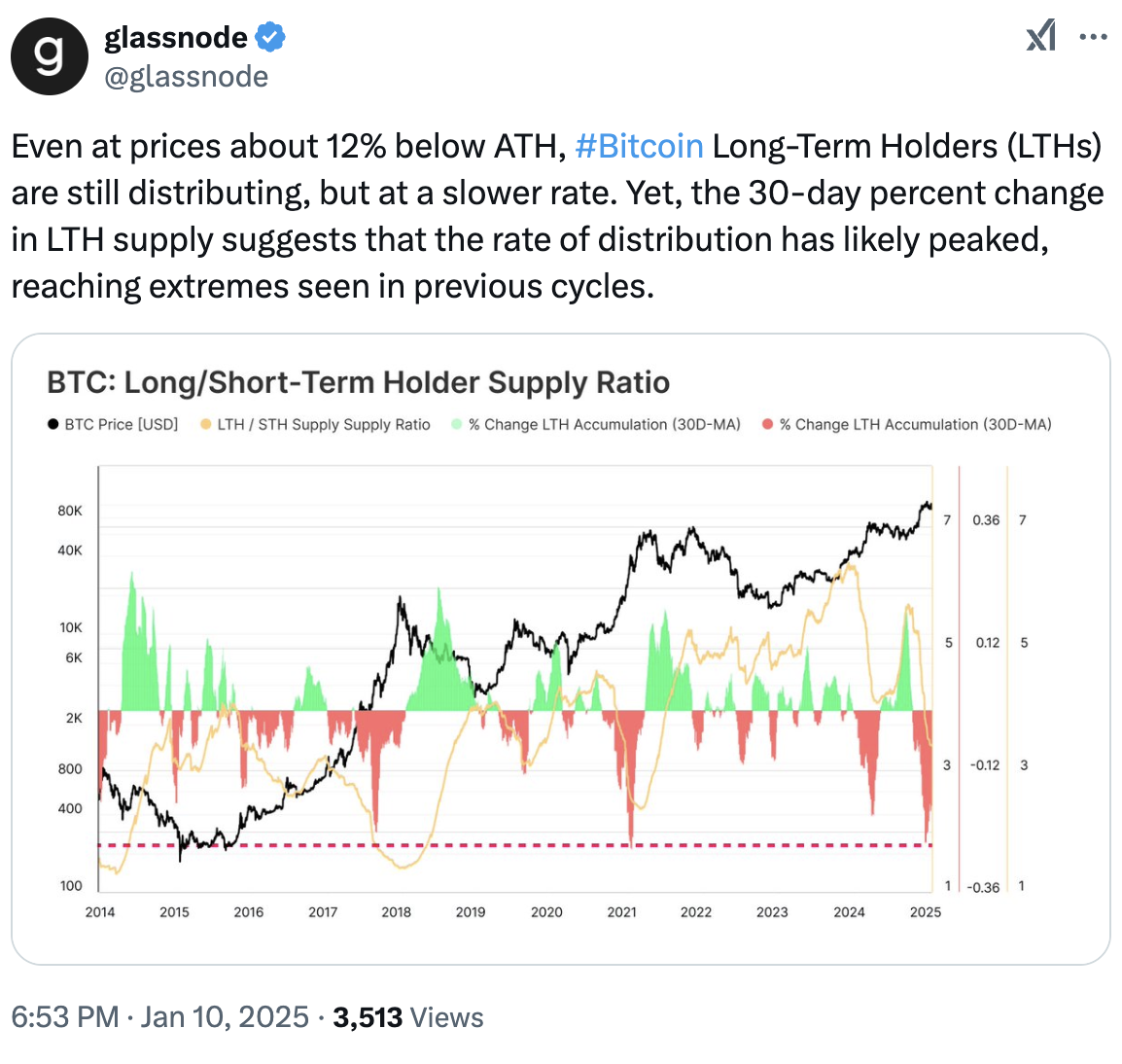

Phân phối nguồn cung Bitcoin dài hạn đạt đỉnh

Thêm vào đó, % nguồn cung của Bitcoin được nắm giữ bởi các nhà đầu tư dài hạn (LTHs) đã đạt mức thấp nhất kể từ ngày 6 tháng 12, 2024. Điều này có nghĩa là bán ra bởi LTHs đã diễn ra trong tháng vừa qua, có lẽ được thúc đẩy bởi việc chốt lời sau đợt tăng của Bitcoin lên mức cao kỷ lục trên 108.000 USD.

Hiện tại, tỷ lệ phân phối bởi LTHs đã chậm lại, với sự thay đổi % 30 ngày trong nguồn cung LTH cho thấy rằng tỷ lệ phân phối có khả năng đã đạt đỉnh, đạt mức cực đoan tương tự ở các chu kỳ trước đó, theo phân tích từ Glassnode.

Nguồn: Glassnode

Giảm tỷ lệ phân phối nguồn cung LTH chỉ ra rằng thị trường có thể chuyển từ giai đoạn phân phối sang tích lũy, điều này thường trùng với các đáy thị trường.

Giải thích hiện tượng này trong một bài đăng ngày 10 tháng 1, Glassnode cho biết:

“Trong các chu kỳ trước, giá tiếp tục tăng dù rằng phân phối LTH đạt đỉnh. Điều này ngụ ý rằng một đỉnh cao trong phân phối không phải lúc nào cũng phù hợp với một đỉnh vĩ mô ngay lập tức.”