Đồng sáng lập MicroStrategy, Michael Saylor, đã thực hiện chiến lược mua Bitcoin đầy táo bạo mà người ta cho rằng đây là một cú đánh thiên tài, hoặc một canh bạc liều lĩnh.

Những người thuộc nhóm sau cảnh báo rằng sự phụ thuộc nặng nề của MicroStrategy vào một tài sản biến động như Bitcoin tiềm ẩn rủi ro lớn. Một đợt sụt giảm giá Bitcoin đáng kể có thể làm căng thẳng bảng cân đối kế toán của công ty và gia tăng áp lực tài chính, làm suy yếu khả năng đáp ứng nghĩa vụ nợ hoặc huy động thêm vốn.

Dù có những rủi ro, Saylor vẫn kiên định. Doanh nhân Hoa Kỳ này cho biết ông không có “lý do để bán người chiến thắng.”

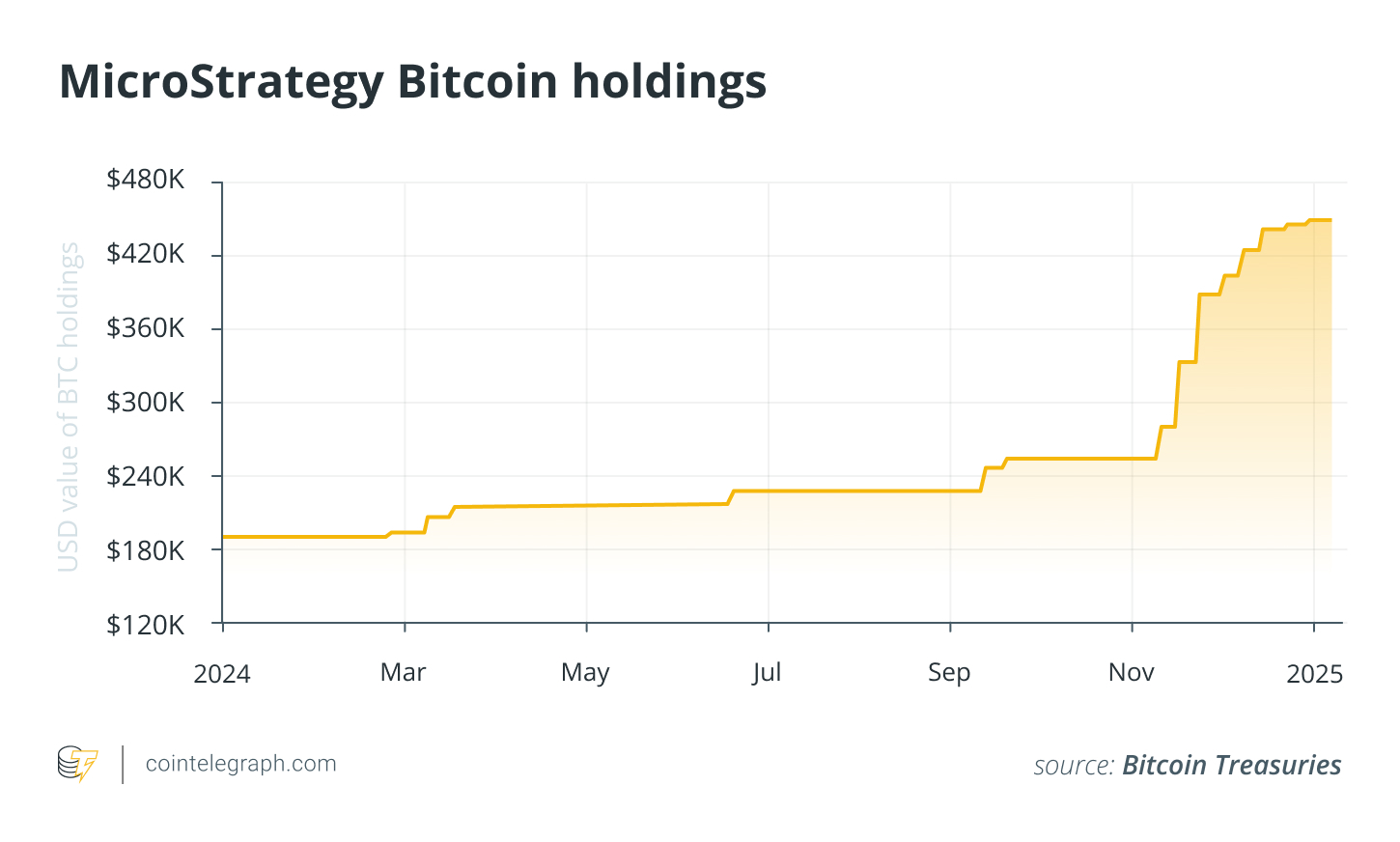

MicroStrategy hiện là công ty nắm giữ Bitcoin lớn nhất trên thế giới, với 447.470 BTC tính đến thời điểm công bố. Khối tài sản lớn này làm tăng cường độ rủi ro cho công ty cũng như toàn bộ hệ sinh thái Bitcoin.

Huy động vốn cho các khoản mua BTC của MicroStrategy

Trên lý thuyết, MicroStrategy là một công ty phần mềm khai thác doanh nghệp, nhưng việc tích lũy Bitcoin mạnh mẽ đã khiến nó hoạt động như một công ty thủ quỹ Bitcoin.

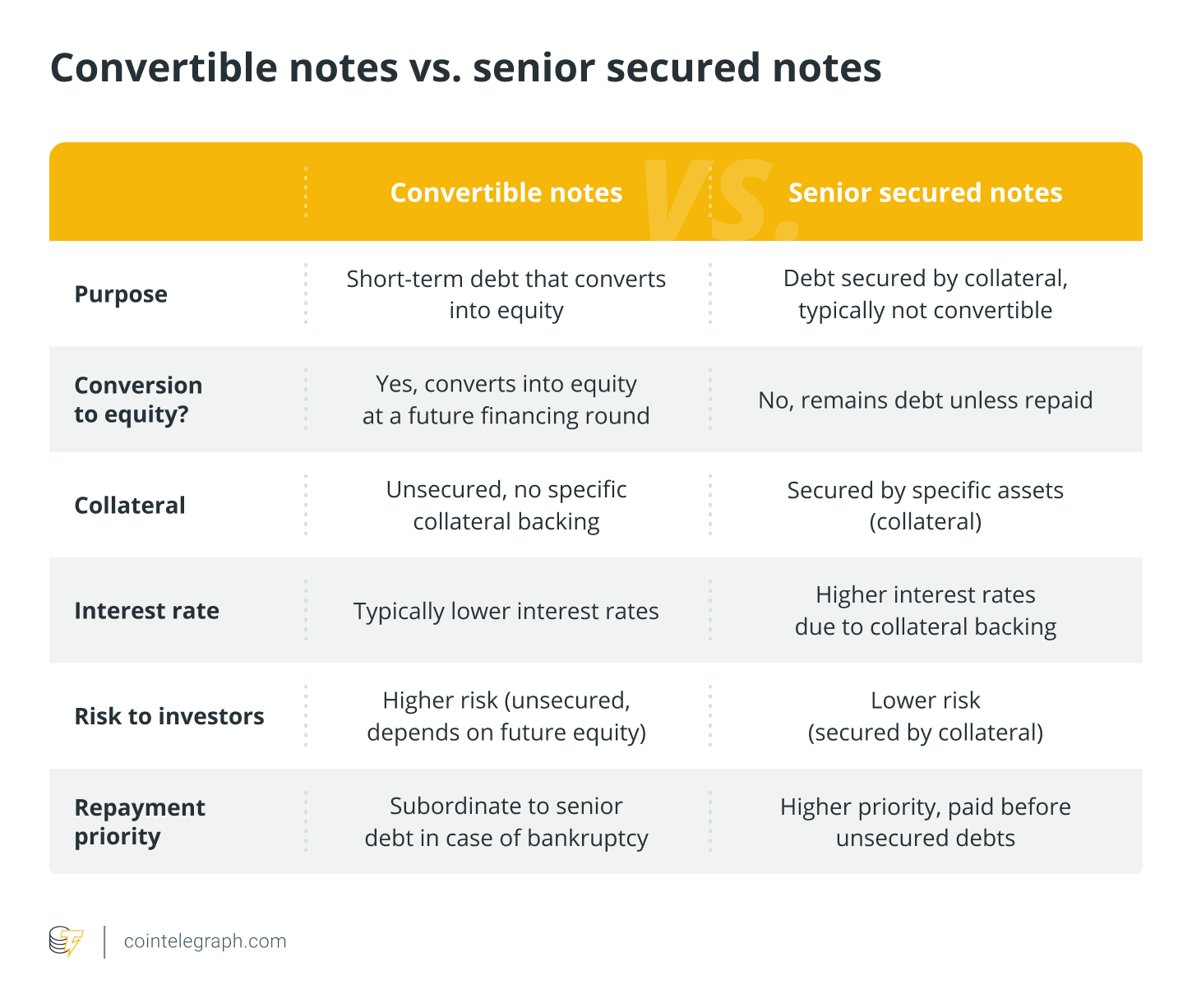

Cuộc mua sắm Bitcoin của Saylor bắt đầu với một khoản mua bằng tiền mặt doanh nghiệp trị giá 250 triệu USD vào tháng 8 năm 2020. Ông sau đó đã chuyển sang phát hành nợ, khởi đầu với trái phiếu chuyển đổi — loại nợ có thể chuyển đổi thành vốn chủ sở hữu. Các trái phiếu này, thường có lãi suất thấp, đã giúp huy động được 650 triệu USD vào tháng 12 năm 2020, với các phát hành tiếp theo thu được hàng tỷ USD.

Vào tháng 6 năm 2021, MicroStrategy phát hành 500 triệu USD trái phiếu có bảo đảm cao cấp, với lãi suất cao hơn và được bảo đảm bằng tài sản công ty.

Gần đây nhất, vào ngày 24 tháng 12 năm 2024, MicroStrategy đề xuất tăng cổ phiếu phổ thông từ 330 triệu lên 10,33 tỷ cổ phiếu và cổ phiếu ưu tiên từ 5 triệu lên 1.005 tỷ cổ phiếu. Kế hoạch này cung cấp sự linh hoạt để huy động vốn khi cần thiết theo thời gian thay vì phát hành tất cả cổ phiếu mới một lần.

Điều này phù hợp với Kế hoạch 21/21 của công ty, nhằm huy động 42 tỷ USD trong ba năm tới — một nửa qua việc bán cổ phần và một nửa qua các công cụ thu nhập cố định — để tài trợ cho việc mua Bitcoin thêm và khám phá các sáng kiến như phát triển ngân hàng tiền điện tử hay cung cấp các sản phẩm tài chính dựa trên Bitcoin.

Một mô hình Ponzi không kiếm soát?

Theo David Krause, giáo sư danh dự về tài chính tại Đại học Marquette, chiến lược của Saylor là “không phù hợp.”

Ông cảnh báo rằng một đợt giảm giá Bitcoin đáng kể có thể ảnh hưởng nghiêm trọng đến MicroStrategy (MSTR), làm giảm giá trị vốn cổ đông, gây nguy hiểm đến việc trả nợ và có thể dẫn đến khủng hoảng tài chính hoặc phá sản, điều này có thể gây ra một đợt bán cổ phiếu.

“Là một người đã nghiên cứu và giảng dạy tài chính doanh nghiệp và đầu tư trong hầu hết sự nghiệp của mình, và đã từng làm giám đốc tài chính hơn một thập kỷ, tôi tin chắc rằng tài sản thủ quỹ chỉ nên bao gồm những chứng khoán lỏng và ít rủi ro, như các công cụ thị trường tiền tệ,” Krause nói với TinTucBitcoin trong một tuyên bố bằng văn bản.

MSTR thường được giao dịch cao hơn giá trị tài sản ròng (NAV) của các khoản nắm giữ Bitcoin. Vào ngày 9 tháng 1, khoản nắm giữ Bitcoin của công ty chiếm 51% vốn hóa thị trường của nó, theo BitcoinTreasuries.net.

Khi MSTR được giao dịch cao hơn giá trị NAV của Bitcoin, công ty huy động vốn qua nợ hoặc vốn cổ phần để mua thêm Bitcoin. Tuy nhiên, chiến lược này đặt ra rủi ro làm loãng cổ phiếu, Kruger cảnh báo.

Cách tiếp cận này về mặt lý thuyết tạo ra một vòng lặp khi phần giữ Bitcoin của công ty thúc đẩy vị thế thị trường và giá cổ phiếu của nó, tạo điều kiện cho việc phát hành nợ thêm và mua thêm Bitcoin.

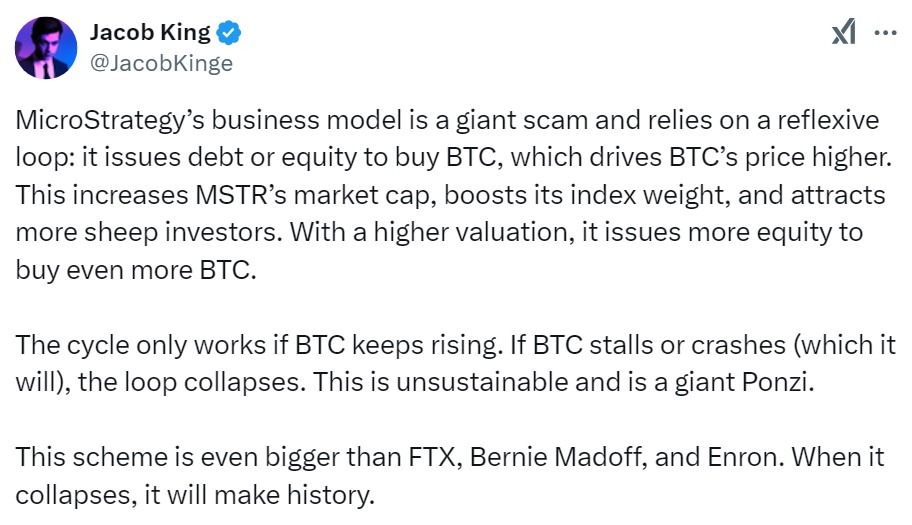

Một số nhà phân tích trên mạng social đã so sánh chiến lược luân phiên này với một mô hình Ponzi.

“Chu kỳ này chỉ hoạt động nếu BTC tiếp tục tăng,” theo nhà phân tích tài chính Jacob King. “Nếu BTC ngưng trệ hoặc giảm mạnh (điều chắc chắn sẽ xảy ra), vòng lặp sụp đổ. Đây là không bền vững và là một Ponzi khổng lồ.”

Nguồn: Jacob King

MicroStrategy không phản hồi các quan ngại này khi TinTucBitcoin liên hệ, nhưng trong một cuộc phỏng vấn truyền thông gần đây, Saylor so sánh cách tiếp cận này với các thực hành đầu tư bất động sản Manhattan.

“Giống như các nhà phát triển bất động sản ở Manhattan, mỗi lần bất động sản tăng giá, họ phát hành nợ thêm để phát triển thêm bất động sản,” ông nói. “Đó là lý do tại sao các tòa nhà ở New York City lại cao như vậy, điều này đã diễn ra suốt 350 năm. Tôi gọi nó là một nền kinh tế.”

Kruger, người đã chủ yếu chỉ trích sự phụ thuộc của MicroStrategy vào Bitcoin, đã nói trong một bài báo gần đây rằng nó không đáp ứng định nghĩa chính thức về một mô hình Ponzi của Ủy ban Chứng khoán và Giao dịch Hoa Kỳ.

Cơ quan giám sát chứng khoán mô tả một mô hình Ponzi là một “gian lận đầu tư liên quan đến việc thanh toán lợi nhuận cho các nhà đầu tư hiện tại từ các quỹ đóng góp bởi nhà đầu tư mới.”

Gracy Chen, CEO của sàn giao dịch tiền điện tử Bitget, đồng ý với phân tích của Kruger.

Khác với mô hình Ponzi, vốn phụ thuộc vào tiền của nhà đầu tư mới để trả cho các nhà đầu tư trước đó, cách tiếp cận của MicroStrategy phụ thuộc vào sự tăng giá dựa trên thị trường của giá trị Bitcoin.”

Chen nói với TinTucBitcoin, “Chiến lược này giống như lời thách thức của Charles de Gaulle với hệ thống Bretton Woods bằng cách chuyển đổi USD thành vàng. Đó là việc khai thác những điểm yếu được nhận thức trong lý thuyết tiền tệ hiện đại để kiếm lợi từ sự tăng giá tài sản.”

Sự thành công không thể phủ nhận của kế hoạch Bitcoin của Saylor

Tính đến ngày 8 tháng 1, cổ phiếu MSTR đã giao dịch ở mức 331,70 USD, tăng khoảng 2.200% kể từ khi công ty thực hiện mua Bitcoin đầu tiên vào ngày 11 tháng 8 năm 2020, khi nó đóng cửa ở mức 14,44 USD. Trong cùng kỳ, giá Bitcoin tăng khoảng 735%.

Dù có đồng ý hay không với Saylor, kế hoạch của ông đã thúc đẩy đáng kể danh mục đầu tư tiền điện tử và tình hình cổ phiếu của MicroStrategy, giúp công ty lọt vào chỉ số Nasdaq-100 vào tháng 12.

Dù giá trị vốn chủ sở hữu có thể bị làm loãng, những người ủng hộ lập luận rằng tiềm năng tăng trưởng dài hạn của Bitcoin có thể bù đắp những rủi ro này. Ngoài ra, Chen chỉ ra rằng cơ cấu nợ chuyển đổi không bảo đảm của MicroStrategy có thể hoạt động như một đệm bảo vệ trong các cuộc khủng hoảng.

Một thị trường con kéo dài có thể khiến công ty đối mặt với các thách thức thanh khoản và rủi ro quản lý nợ cao. Tuy nhiên, cơ cấu nợ chuyển đổi không bảo đảm của nó cung cấp một số bảo vệ chống lại việc thanh khoản cưỡng bức ngay lập tức,” Chen giải thích.

Chiến lược lối thoát Bitcoin

Tóm lại, sứ mệnh của MicroStrategy rất đơn giản: Tiếp tục mua Bitcoin.

Tài sản này phục vụ như một phần giữ chiến lược dài hạn, là sự bảo vệ trước các bất định kinh tế, và là phương tiện nâng cao giá trị cổ đông. Nó cũng có thể được sử dụng để bảo đảm các khoản vay hoặc huy động vốn cho các cơ hội kinh doanh tương lai mà không cần phải thanh lý các khoản giữ Bitcoin.

“Có tiềm năng kiếm lợi nhuận từ khối lượng thanh khoản khổng lồ của Bitcoin,” Alexander Panasenko, trưởng nhóm quản lý sản phẩm tại VixiChain nói. “Khi bạn giữ một lượng lớn thanh khoản của tài sản có khả năng chống lại lạm phát mà thực sự lưu trữ giá trị, bạn có thể kiếm tiền chỉ từ việc giữ nó, hoặc việc cho vay và mượn nó.”

Tuy nhiên, các nhà phê bình chỉ ra sự thiếu vắng của một chiến lược lối thoát rõ ràng của Saylor. Những người ủng hộ tối đa hóa Bitcoin bác bỏ sự cần thiết của một chiến lược lối thoát, vì họ ca ngợi Bitcoin là lối thoát cuối cùng khỏi các hệ thống tài chính truyền thống.

Làm loãng cổ phiếu vẫn là một mối quan tâm ngay lập tức, nhưng chiến lược đã mang lại lợi ích lớn cho MicroStrategy và cả hệ sinh thái Bitcoin, truyền cảm hứng cho những người bắt chước trên toàn thế giới.

“Miễn là [MicroStrategy] tiếp tục khơi dậy cuộc đàm thoại về vai trò của tài sản kỹ thuật số trong nền kinh tế của chúng ta trong tương lai, và bạn có thể thấy sự mở rộng mạnh từ các công ty mới, đồng nghĩa với việc đưa các chiến lược mới [để] khai thác tài sản kỹ thuật số… điều đó thực sự tuyệt vời,” Panasenko nói.

“Trong trường hợp thất bại của những đề xuất liên quan đến tài sản kỹ thuật số, nó sẽ gây bóng tối lên toàn bộ ngành và thực sự kéo chúng ta lùi lại.”