Toàn bộ thị trường tiền điện tử đã tăng vọt vào ngày 15 tháng 10 khi các nhà đầu tư phớt lờ phản ứng trái chiều đối với gói kích thích của Trung Quốc và sự phục hồi của cổ phiếu Mỹ dường như đã thắp lại hy vọng “Uptober”.

Tổng vốn hóa thị trường tiền điện tử đã tăng khoảng 2,2% trong 24 giờ qua, đạt tới 2,3 nghìn tỷ USD. Sự gia tăng vốn hóa thị trường bao gồm các mức tăng từ Bitcoin (BTC) và Ether (ETH), lần lượt tăng khoảng 2,5% và 3,8%.

Hiệu suất thị trường tiền điện tử ngày 15 tháng 10. Nguồn: Coin360

Cảm giác ưa thích rủi ro đẩy thị trường tiền điện tử tăng

Sự phục hồi hôm nay phản ánh sức mạnh từng được chứng kiến trên thị trường chứng khoán Mỹ. Chỉ số S&P 500 đạt mức cao mới mọi thời đại ở mức 5.871,41 vào ngày 14 tháng 10, tăng khoảng 2,6% so với đầu tháng. Hiệu suất này làm nổi bật tác động của sự gia tăng trong định giá của các công ty lớn nhất được niêm yết trên các sàn giao dịch chứng khoán ở Mỹ.

“Chỉ số S&P 500 tăng +43% kể từ tháng 10 năm 2023 và dự kiến đạt được mức tăng tốt nhất trong lịch sử 12 tháng,” nhà bình luận thị trường vốn The Kobeissi Letter tuyên bố trong một bài đăng ngày 14 tháng 10 trên X.

Hiệu suất 24 giờ của cổ phiếu Mỹ Nguồn: Financial Visualizations

Sự trở lại của sự phấn khích xung quanh công nghệ và trí tuệ nhân tạo đã khiến giá cổ phiếu Nvidia đạt mức cao nhất mọi thời đại vào ngày 14 tháng 10, nâng giá trị thị trường của nó lên 3,39 nghìn tỷ USD. Điều này có thể sẽ thúc đẩy các Token trong lĩnh vực AI và các loại tiền điện tử khác.

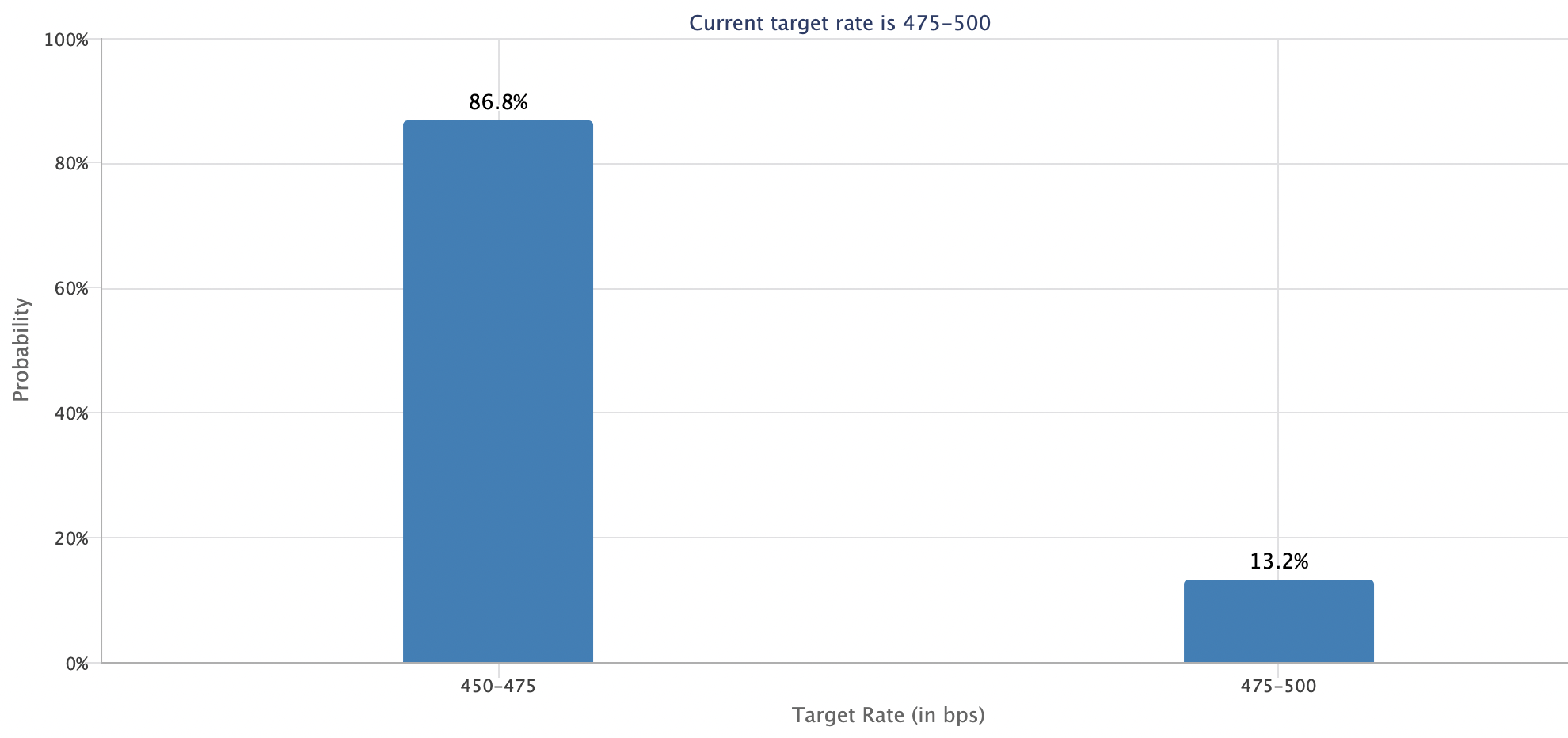

Trong khi đó, các thành viên thị trường vẫn tập trung vào quyết định của Cục Dự trữ Liên bang Mỹ sau cuộc họp của Ủy ban Thị trường Mở Liên bang (FOMC) kéo dài hai ngày dự kiến diễn ra vào ngày 6 và 7 tháng 11.

Ngân hàng trung ương Mỹ dự kiến sẽ tiếp tục cắt giảm lãi suất vào ngày 7 tháng 11, nhưng có thể không mạnh mẽ như mức cắt giảm 50 điểm cơ bản mà họ đã bắt đầu vào ngày 18 tháng 9.

Theo dữ liệu từ Công cụ FedWatch của CME Group, xác suất cắt giảm lãi suất 0,5% tại cuộc họp FOMC ngày 7 tháng 11 đã giảm xuống còn 0%, so với kỳ vọng 87% về mức cắt giảm 0,25% và khả năng 13% giữ nguyên lãi suất.

Xác suất mục tiêu lãi suất của Fed cho cuộc họp FOMC ngày 7 tháng 11. Nguồn: CME Group

Dòng vốn vào Bitcoin ETF giao ngay đẩy mạnh thị trường tiền điện tử

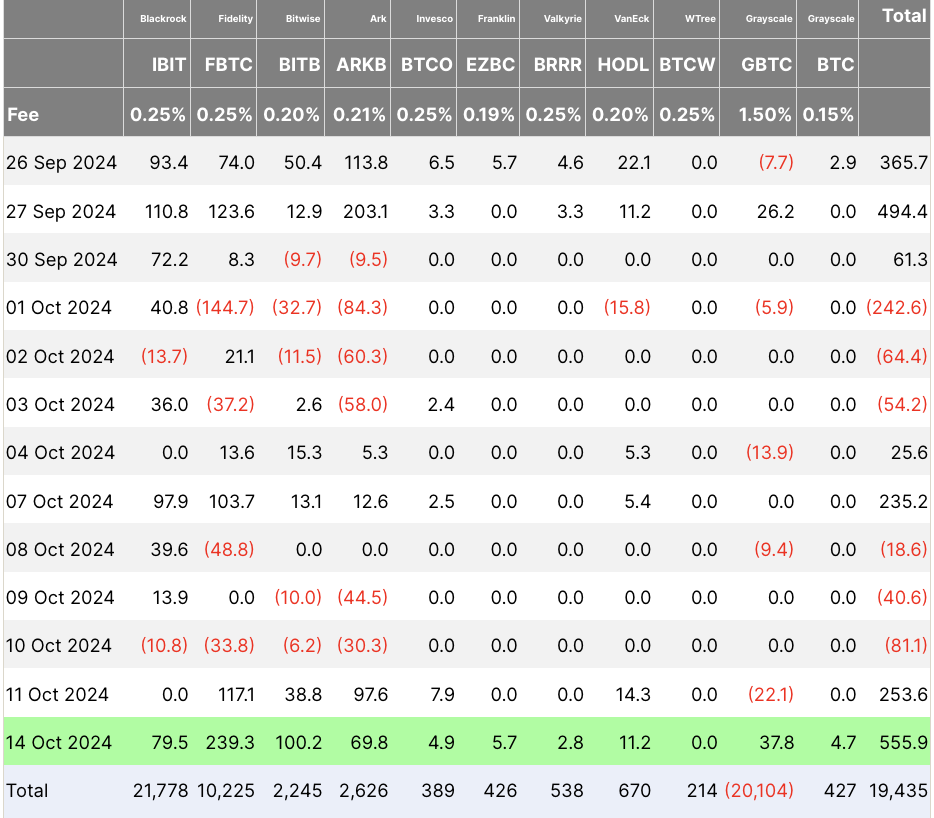

Sự phục hồi của thị trường phản ánh tăng trưởng trong tâm lý lạc quan của các nhà giao dịch và nhà đầu tư quỹ giao dịch trao đổi Bitcoin giao ngay (ETF).

Các Bitcoin ETF giao ngay có trụ sở tại Mỹ đã chứng kiến dòng vốn ròng 348,5 triệu USD trong tuần kết thúc ngày 11 tháng 10. Xu hướng này tiếp tục vào tuần, với các ETF chứng kiến dòng vốn vào 555,9 triệu USD vào thứ 2, ngày 14 tháng 10, nâng tổng dự trữ ETF lên 19,4 tỷ USD.

Bảng dòng vốn vào Bitcoin ETF giao ngay. Nguồn: Farside Investors

Dữ liệu bổ sung từ CoinShares cho thấy nhu cầu đầu tư tiền điện tử tăng lên từ các tổ chức, với dòng vốn vào đạt 407 triệu USD trong tuần từ 7 tháng 10 đến 11 tháng 10.

Những dòng vốn vào này trùng hợp với sự thanh khoản ngắn hạn tăng tốc trong các thị trường phái sinh trong 24 giờ qua.

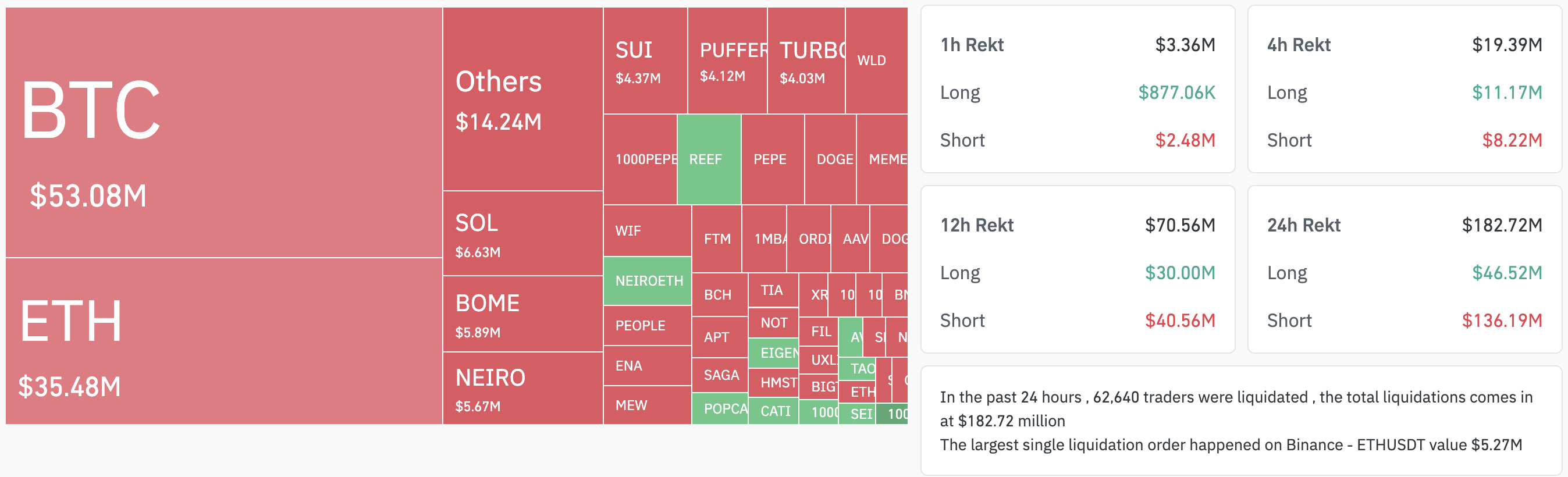

Dữ liệu từ CoinGlass tiết lộ rằng các nhà giao dịch ngắn hạn — những người staking vào việc thị trường tiền điện tử giảm giá — đã chứng kiến tổng số 136,2 triệu USD bị thanh khoản trong 24 giờ qua. So sánh, các nhà giao dịch dài hạn phải chịu thiệt hại hơn 46,5 triệu USD trong cùng kỳ.

Dữ liệu cũng cho thấy thanh khoản Bitcoin (BTC) đạt 53 triệu USD, với hơn 46,2 triệu USD giá trị các vị trí ngắn BTC có đòn bẩy bị thanh khoản.

Tổng thanh khoản tiền điện tử. Nguồn: CoinGlass

Khi các vị thế ngắn bị thanh khoản, các nhà giao dịch staking vào việc giá giảm buộc phải bán các vị trí của mình, thường lỗ, ngay cả khi giá tiếp tục tăng.

Cấu trúc thị trường tăng cường đưa ra gợi ý cho thêm lợi nhuận

Xét về mặt kỹ thuật, TOTAL — vốn hóa thị trường tiền điện tử của tất cả tiền điện tử — đang giao dịch bên trong mô hình lá cờ bò đang hiện hữu, gợi ý về sự tiếp tục của xu hướng tăng giá.

Cuộc hồi phục trên 2,29 nghìn tỷ USD vào ngày 27 tháng 9, sau đó giảm mạnh xuống 2,24 nghìn tỷ USD và tiếp theo là việc trở lại mức 2,02 nghìn tỷ USD vào ngày 3 tháng 10, đã dẫn đến sự hình thành của lá cờ bò.

BTC bulls gặp kháng cự từ ranh giới trên của lá cờ ở mức 2,23 nghìn tỷ USD, cũng là SMA 200 ngày. Việc đóng cửa nến hàng ngày trên mức này sẽ báo hiệu khả năng đột phá từ biểu đồ, mở đường đến mức cao ngày 14 tháng 3 là 2,72 nghìn tỷ USD.

Biểu đồ hiệu suất hàng ngày vốn hóa thị trường tiền điện tử TOTAL. Nguồn: TradingView

Cao hơn thế, TOTAL có thể leo đến mức mục tiêu kỹ thuật của mô hình trên ở mức 2,83 nghìn tỷ USD. Diễn biến này sẽ đại diện cho mức tăng 27% từ mức hiện tại.