Trong một ngành công nghiệp có nhiều nước lên nhanh và xuống dốc, nhiều người tự hỏi liệu nền tảng có đủ sức mạnh để tiếp tục là một tổ chức trung tâm trong việc cho vay DeFi hay không.

Gần 2 năm sau, Aave vẫn đang vươn mình mạnh mẽ, đặc biệt là trước đối thủ thân thiết một thời.

Bài viết này sẽ xem xét kỹ hơn điểm mạnh và điểm yếu của hai nền tảng và giải thích lý do tại sao Aave có thể vượt qua Compound.

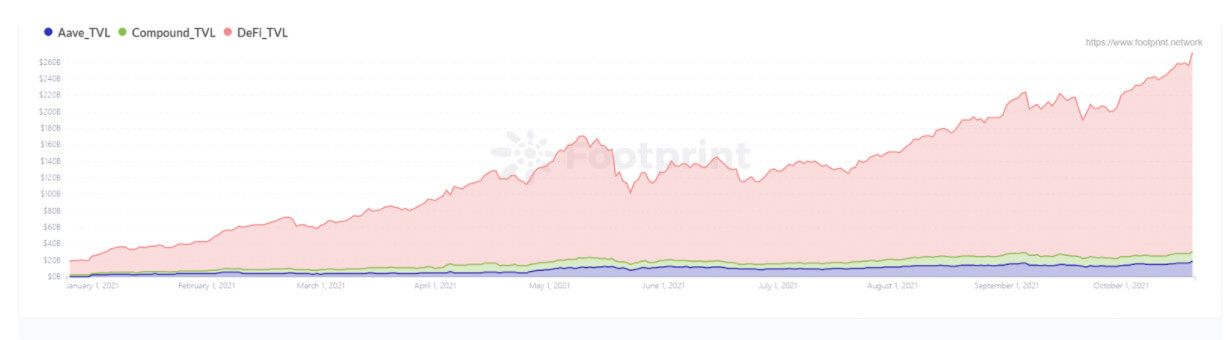

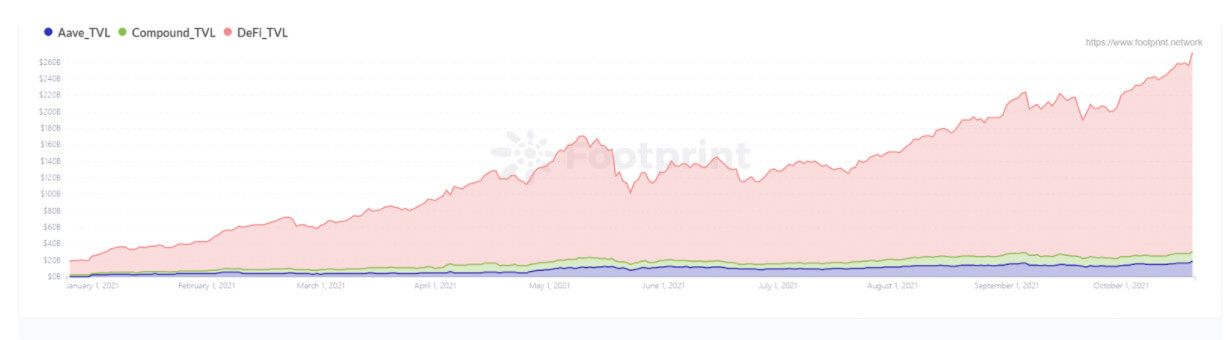

So sánh Aave và Compound TVL

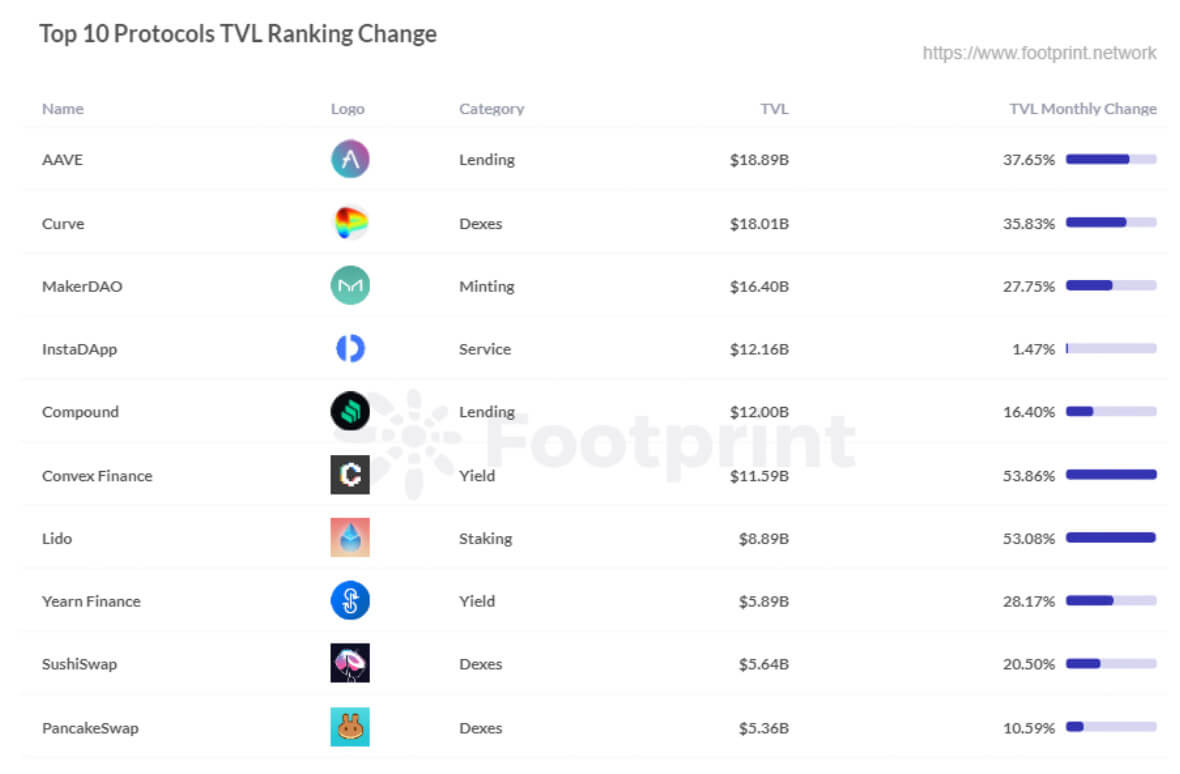

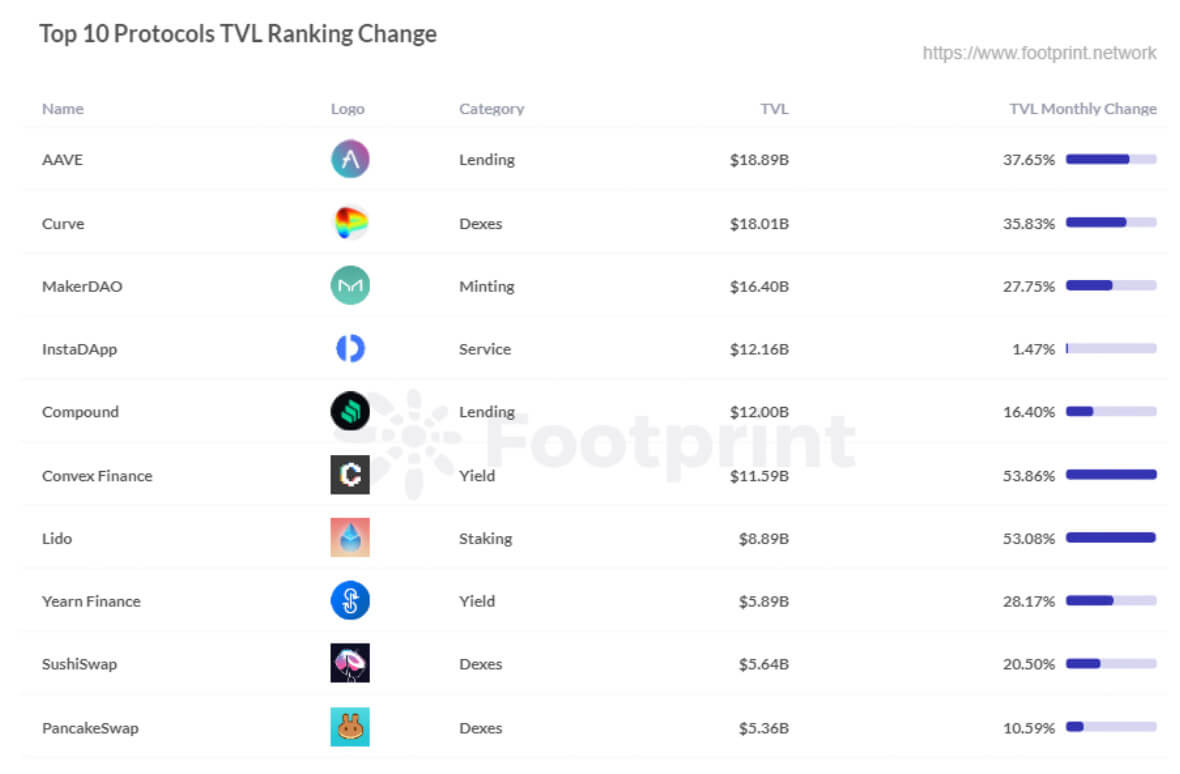

Tính đến ngày 20 tháng 10, thị trường DeFi đã vượt qua 200 tỷ đô la với tổng giá trị khóa (TVL) ở mức 241,575 tỷ đô la, trong đó TVL của Aave chiếm thị phần lớn nhất với 18,89 tỷ đô la. Tiếp theo là giao thức cho vay Curve (18,01 tỷ USD), MakerDAO (16,4 tỷ USD) và Compound (12 tỷ USD).

Trong lĩnh vực cho vay, TVL của Aave đã đi trước Compound trong sáu tháng qua. Điều này có thể là do mô hình của nó tương tự như tài chính truyền thống và khả năng hoạt động trong các tài sản mã hóa của Cơ quan quản lý hành chính tài chính.

So sánh vốn hóa thị trường

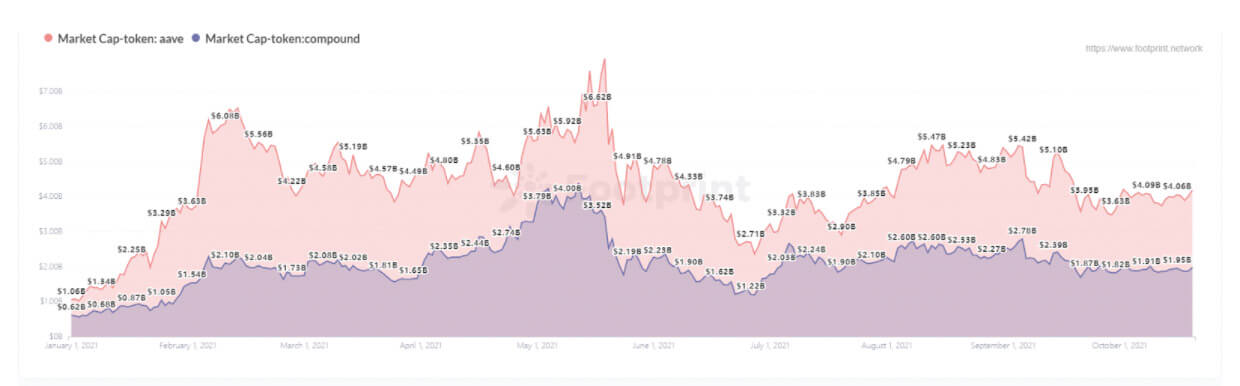

Tính đến ngày 20 tháng 10, Aave tiếp tục vượt mặt Compound trong ngành cho vay và cho vay DeFi với vốn hóa thị trường hơn 4 tỷ đô la Mỹ so với 1,97 tỷ đô la của sau này.

Có hai số liệu khác cho thấy vị trí vững chắc của Aave trong tương lai.

Thứ nhất, nguồn cung lưu hành của nó là 82% cao hơn so với 61% của Compound, cho thấy áp lực lạm phát ít hơn.

Thứ hai, Aave chưa có bất kỳ sự cố bảo mật lớn nào, cho thấy cơ chế bảo mật tốt hơn có thể được người gửi tiền ưa chuộng.

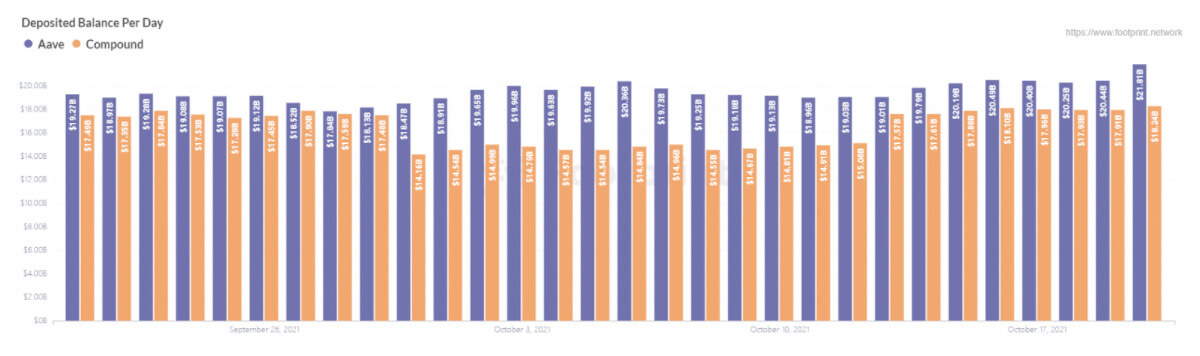

Khối lượng tiền gửi của Aave chiếm ưu thế

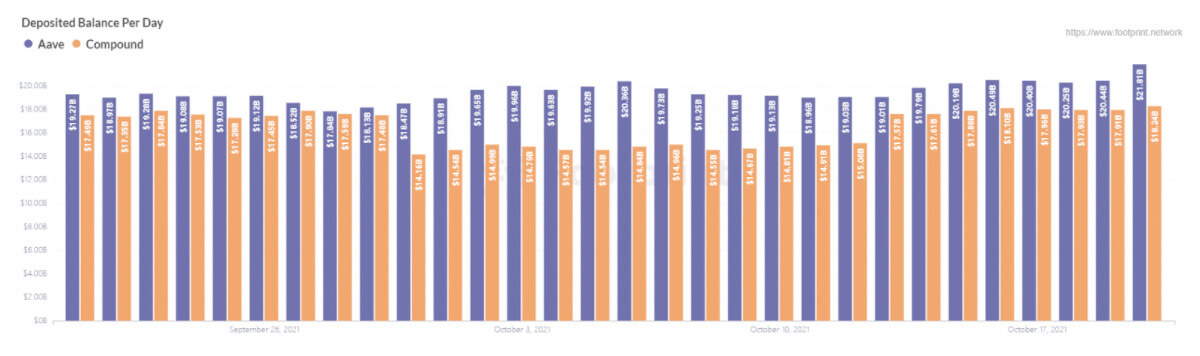

Khối lượng tiền gửi của Aave khoảng 21 tỷ đô la vẫn cao hơn so với ước tính 18 tỷ đô la của Compound. Compound trước đây đã tồn tại với hoạt động cho vay và khai thác được trợ cấp (tăng lãi suất tiền gửi một cách trá hình và hạ lãi suất cho vay để cạnh tranh với Aave). Ngày nay, Aave đã chuyển sang cho vay và khai thác, cùng với các khoản trợ cấp tiền gửi và cho vay của Polygon. Lợi thế về tỷ lệ của Compound phần lớn đã biến mất do tác dụng phụ của khả năng thương lượng trong hệ sinh thái của Aave.

Nhóm Aave tiếp tục tập trung vào đổi mới đồng thời nhận thức được rủi ro cao và điều chỉnh hướng của sản phẩm kịp thời khi các vấn đề phát sinh, giúp nền tảng an toàn hơn.

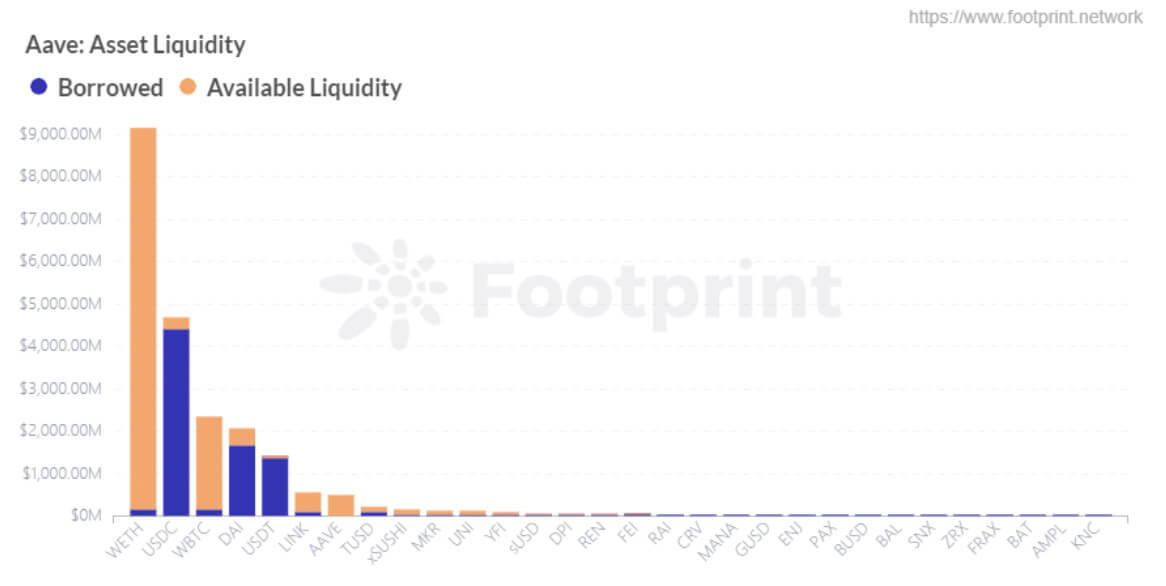

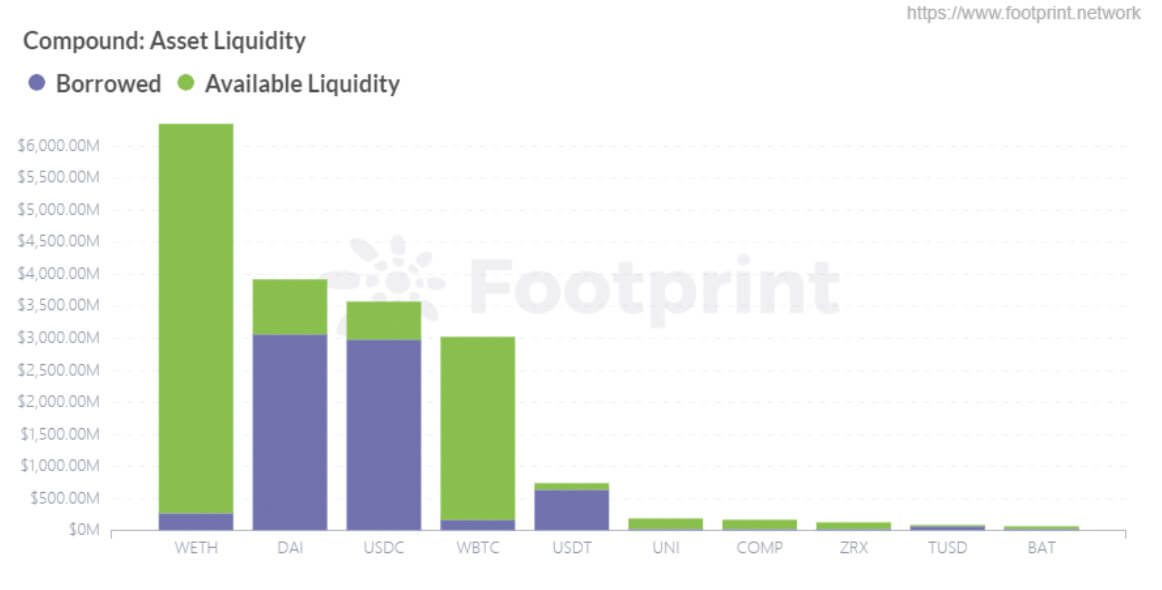

Người dùng Aave có thể cho vay nhiều tài sản hơn Compound không?

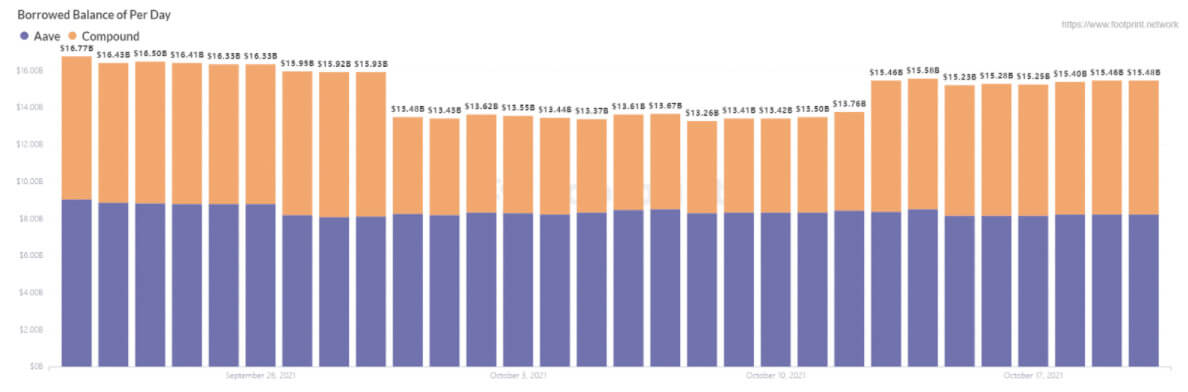

Dữ liệu của tháng trước cho thấy số dư đi vay của Aave đã chững lại trên 8,2 tỷ đô la mỗi ngày, vẫn cao hơn số dư đi vay của Compound là 5-7 tỷ đô la, với ít biến động tổng thể.

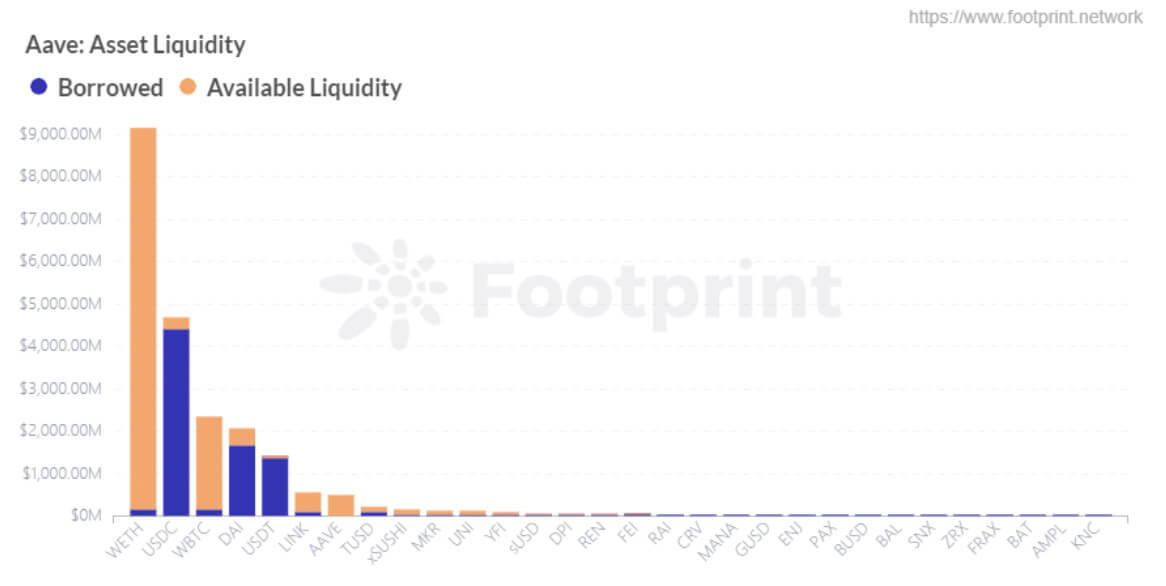

Aave hỗ trợ nhiều loại mã thông báo hơn, cho phép người dùng cho vay nhiều tài sản hơn và có sẵn nhiều thanh khoản hơn. Một số thỏa thuận lãi suất của Aave cũng được coi là sáng tạo hơn và có một số lợi thế so với Hợp chất, chẳng hạn như các khoản vay nhanh không có bảo đảm, hoán đổi tỷ giá và hạn mức tín dụng. Nhưng mặt trái của nó là lãi suất cho vay và phí vay tương đối cao.

Aave và Compound hỗ trợ nhiều loại tiền điện tử khác nhau, bao gồm các loại tiền ổn định như DAI, USDC và USDT và các loại tiền không ổn định như WBTC và UNI. Với Aave, người dùng chủ yếu cam kết ETH để cho vay USDC, DAI và USDT. Với Hợp chất, người dùng cam kết ETH cho vay DAI và USDC. Mặc dù nguồn cung của DAI và USDC là như nhau, nhưng loại trước có nhiều cầu hơn loại sau.

Cũng cần lưu ý rằng Aave là một trong số ít các dự án được cấp phép và có thể chuyển đổi tự do tại Vương quốc Anh.

Sự khác biệt trong thanh lý

Hiện có hai phương thức thanh lý truyền thống: phương thức đấu giá của MakerDao và phương thức thanh lý của Aave và Compound, hoạt động trên cơ sở ai đến trước được phục vụ trước.

Hợp chất đặt đường thanh lý là 75% cũng như tỷ lệ đi vay kích hoạt thanh lý khi đạt 100%. Tuy nhiên, chỉ 50% tài sản của công ty sẽ được thanh lý.

Mặt khác, Aave có đệm an toàn 5%, giảm thiểu rủi ro, đặc biệt là cho những người mới sử dụng.

Phần kết luận

Tóm lại, Aave tiếp tục thống trị đối với Hợp chất, chủ yếu là do những điểm sau:

- Aave đã tích cực hơn trong việc đổi mới và mở rộng kinh doanh, có nhiều loại mã thông báo hơn được phát hành trên nền tảng của mình và đạt được sức hút tương đối về cho vay nhanh không đảm bảo, các nhà tạo lập thị trường tự động, ủy nhiệm hạn mức tín dụng và với ngành tài chính truyền thống.

- Vào ngày 19 tháng 10 năm 2021, Aave TVL đạt mức cao nhất mọi thời đại có thể đạt được bởi đội ngũ đằng sau công ty, những người tập trung vào an toàn, quản lý rủi ro và chiến lược sản phẩm.

- Aave đã tiến bộ nhanh hơn nhiều về mặt tuân thủ để giảm thiểu rủi ro.

Nội dung trên chỉ là quan điểm cá nhân, chỉ mang tính chất tham khảo, thông tin, không mang tính chất tư vấn đầu tư. Nếu có sai sót rõ ràng trong hiểu biết hoặc dữ liệu, phản hồi được hoan nghênh.

Bài đăng này đã được đưa đến cho bạn bởi Footprint Analytics.

Phân tích dấu chân là gì?

Footprint Analytics là một nền tảng phân tích tất cả trong một để trực quan hóa dữ liệu blockchain và khám phá thông tin chi tiết. Nó làm sạch và tích hợp dữ liệu trên chuỗi để người dùng ở bất kỳ cấp độ kinh nghiệm nào đều có thể nhanh chóng bắt đầu nghiên cứu mã thông báo, dự án và giao thức. Với hơn một nghìn mẫu bảng điều khiển cộng với giao diện kéo và thả, bất kỳ ai cũng có thể tạo biểu đồ tùy chỉnh của riêng mình trong vài phút. Khám phá dữ liệu blockchain và đầu tư thông minh hơn với Footprint.

- Trang mạng

- Bất hòa

.