Không có gì lạ khi một dự án tạo ra sự cường điệu, chỉ vài tuần sau đó sẽ sụp đổ. Đó là lý do tại sao điều đặc biệt quan trọng đối với các nhà đầu tư DeFi bán lẻ là 1) có một khuôn khổ để phân tích các dự án và 2) áp dụng khuôn khổ này trước khi tham gia.

Bản chất phi tập trung của DeFi cho phép mọi người tham gia. Thật ngạc nhiên khi cần ít kiến thức kỹ thuật hoặc tiền mặt để khởi động một dự án hoặc mã thông báo. Kết quả có thể là thảm họa đối với các nhà đầu tư quyết định đầu tư mà không thực hiện thẩm định.

May mắn thay, mặt trái của phân quyền là dữ liệu minh bạch và sẵn có. Dữ liệu không nói dối, vì vậy đây là nơi mà một nhà đầu tư thông minh nên xem xét đầu tiên.

Khi điều tra một dự án, bạn không thể sai lầm khi bắt đầu với 3 số liệu và 5 biểu đồ.

- Tổng giá trị bị khóa

Biểu đồ 1: Tăng trưởng TVL

Biểu đồ 2: Phân phối TVL - Vốn hóa thị trường

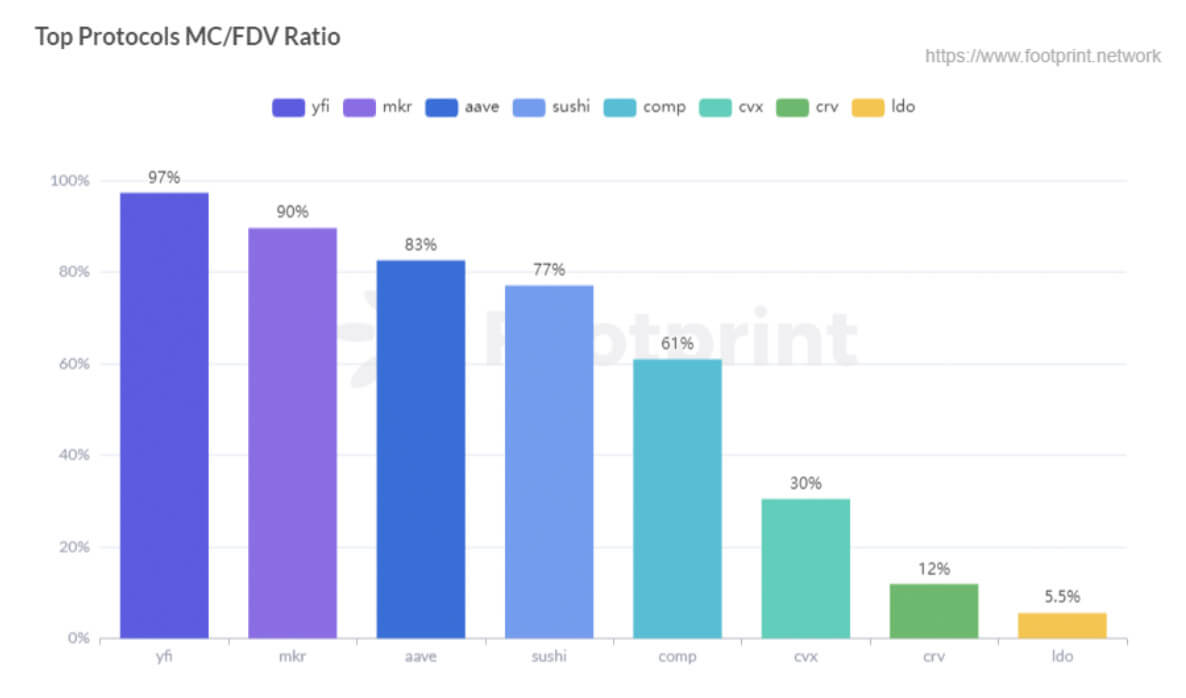

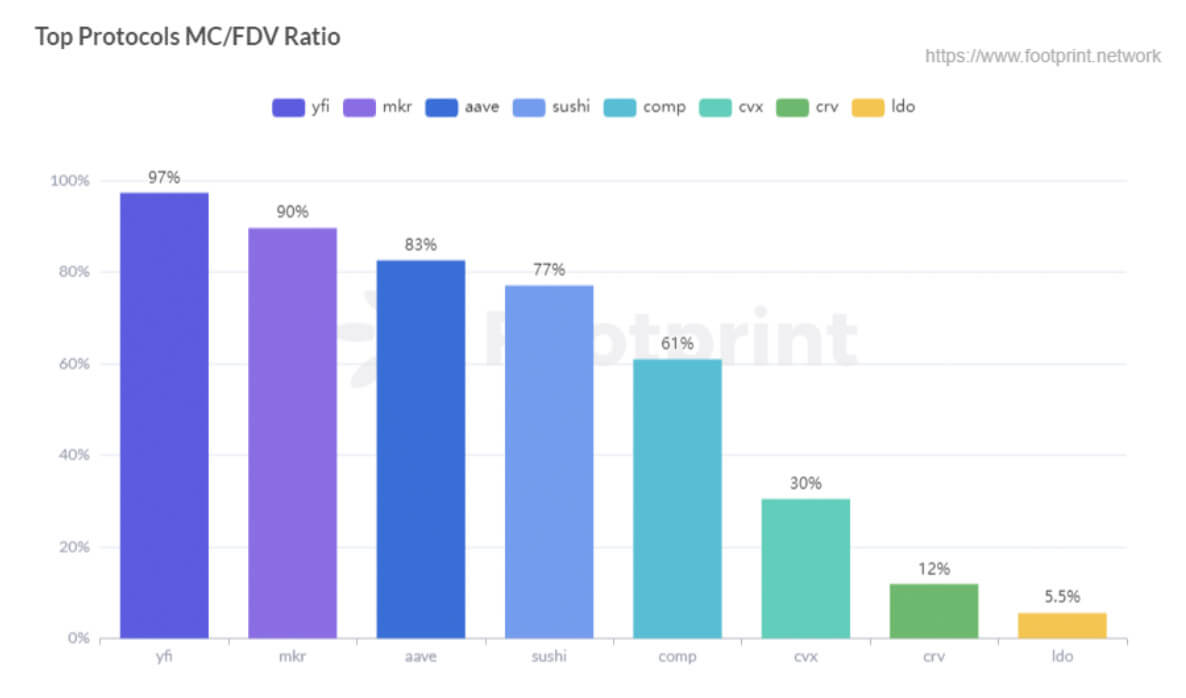

Biểu đồ 3: Tỷ lệ MC / FDV

Biểu đồ 4: Tỷ lệ MC / TVL - Giá và phân bổ mã thông báo

Biểu đồ 5: Biến động giá Token

1. Tổng giá trị đã khóa (TVL)

Đảm bảo dự án có mức tăng trưởng TVL ổn định.

TVL đề cập đến tổng giá trị tài sản do người dùng ký gửi và bị khóa trong một giao thức. Nhiều tài sản hơn trong một dự án bị khóa có nghĩa là người dùng tin tưởng hơn vào việc cung cấp tính thanh khoản và tài sản thế chấp cho các hoạt động kinh tế của giao thức. Cả hai điều này cho thấy niềm tin của thị trường vào dự án.

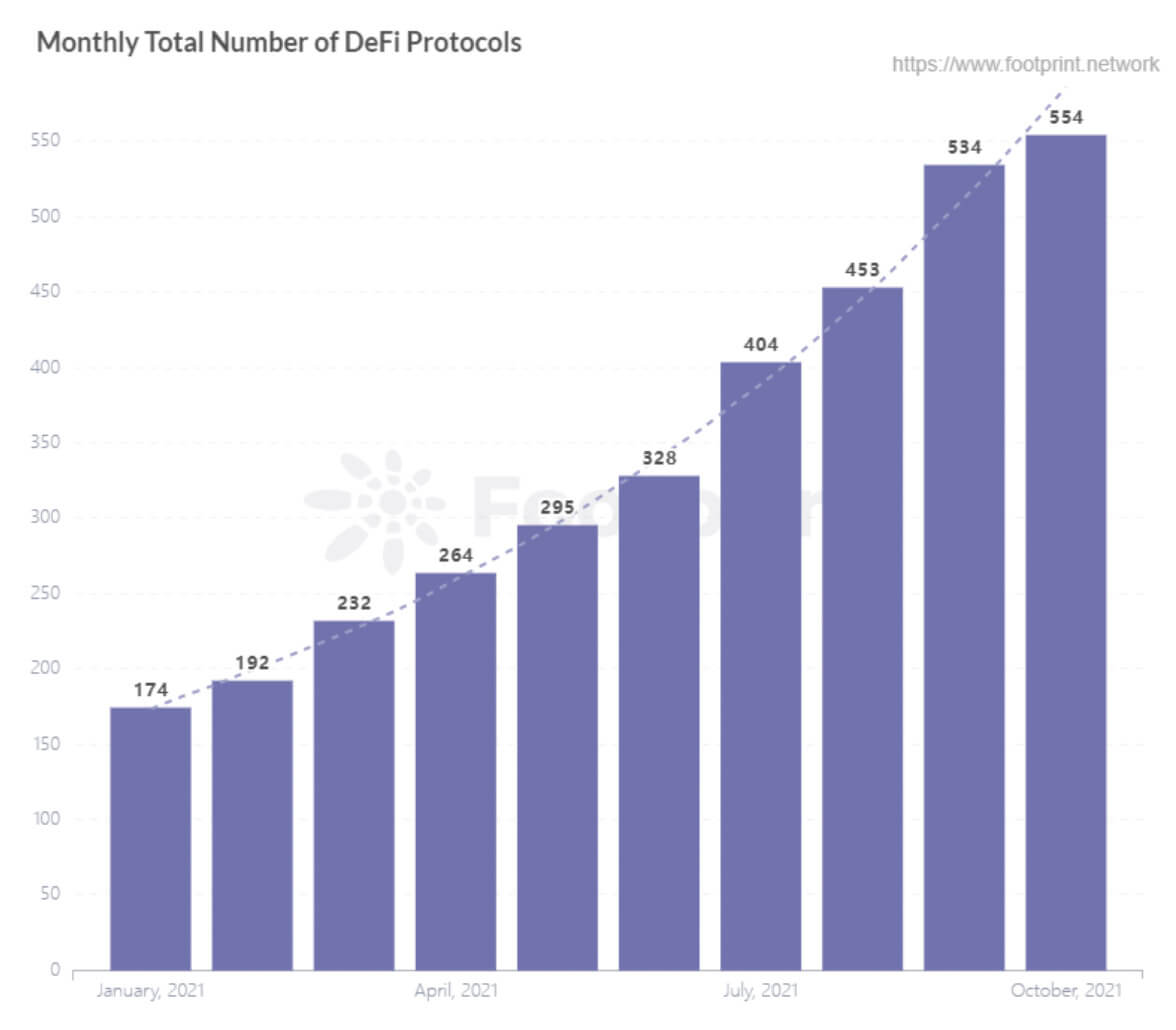

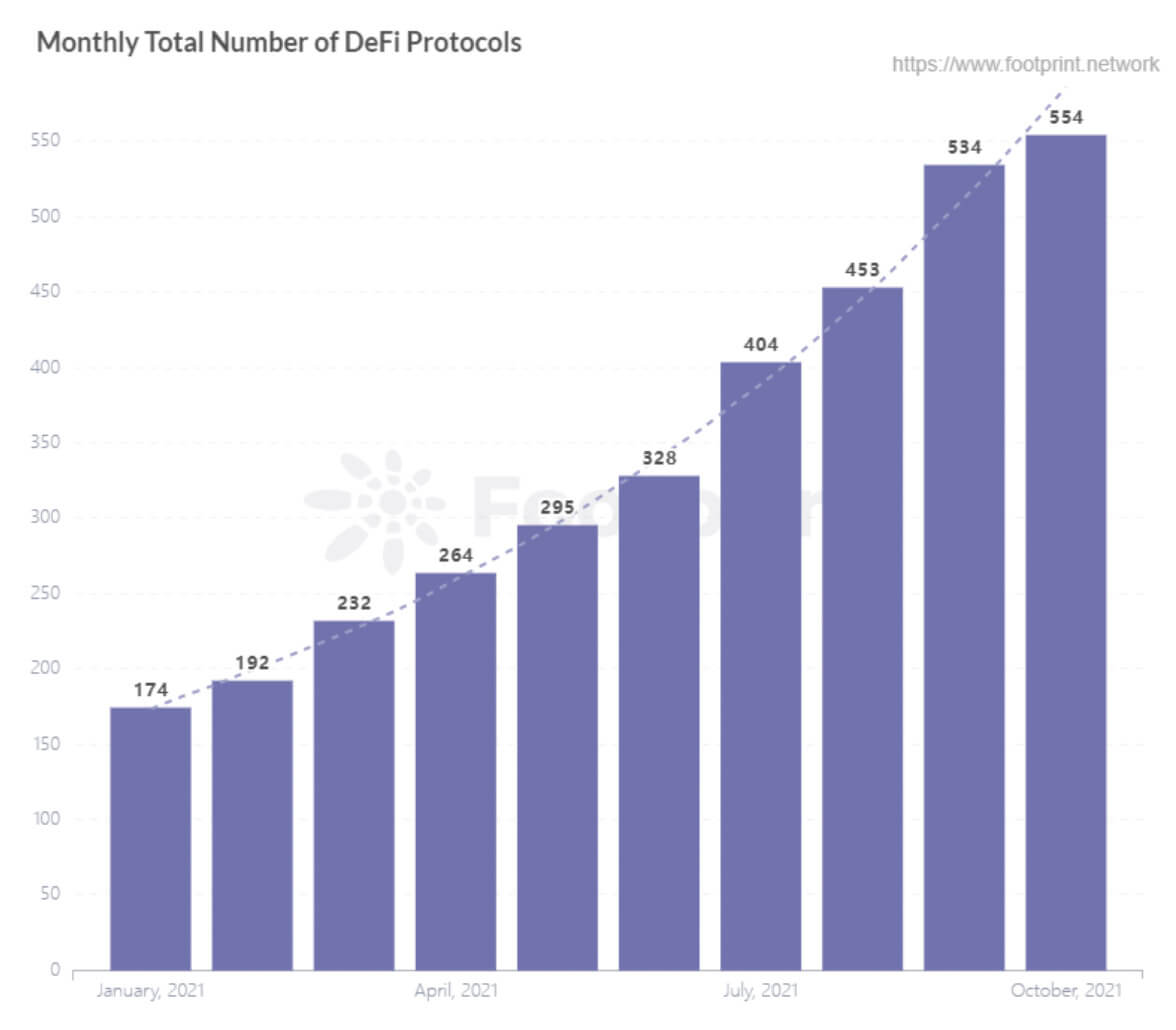

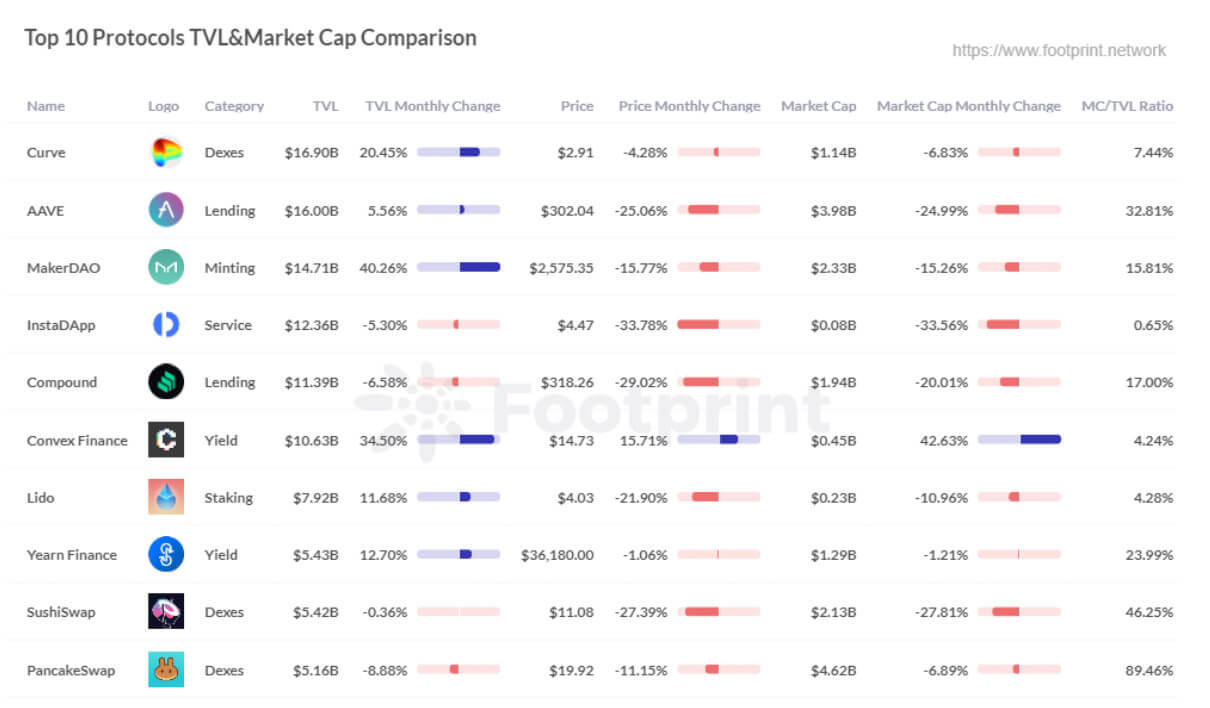

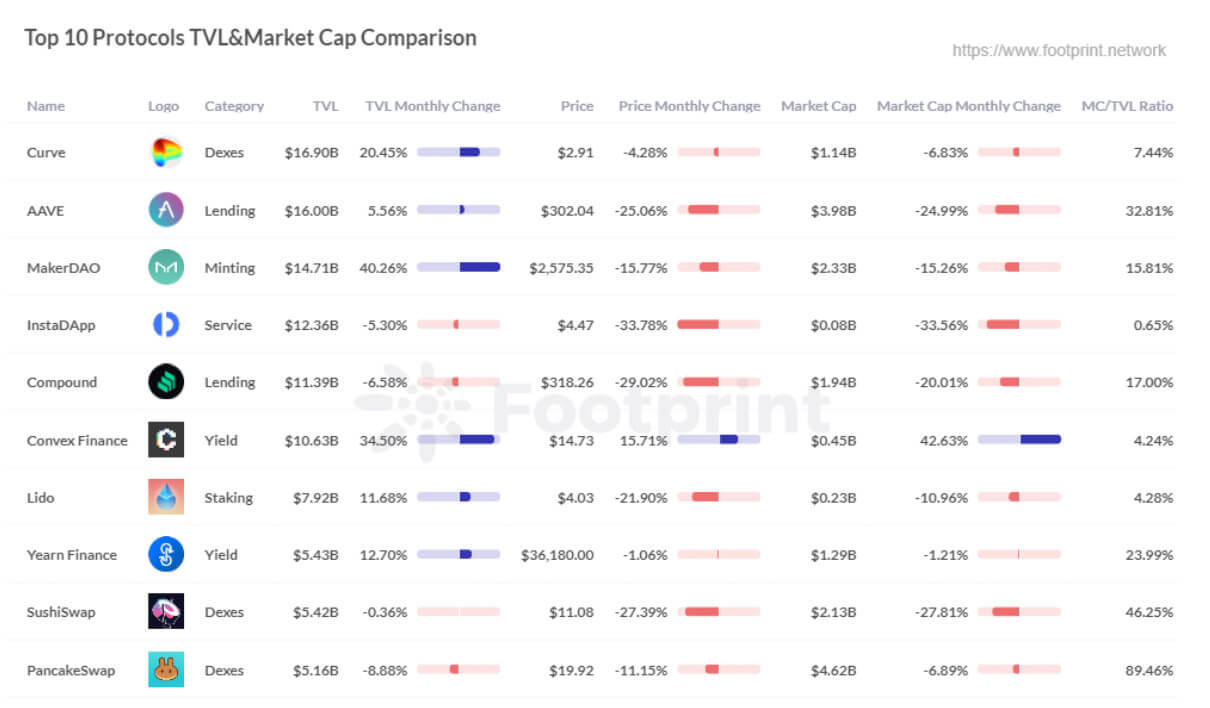

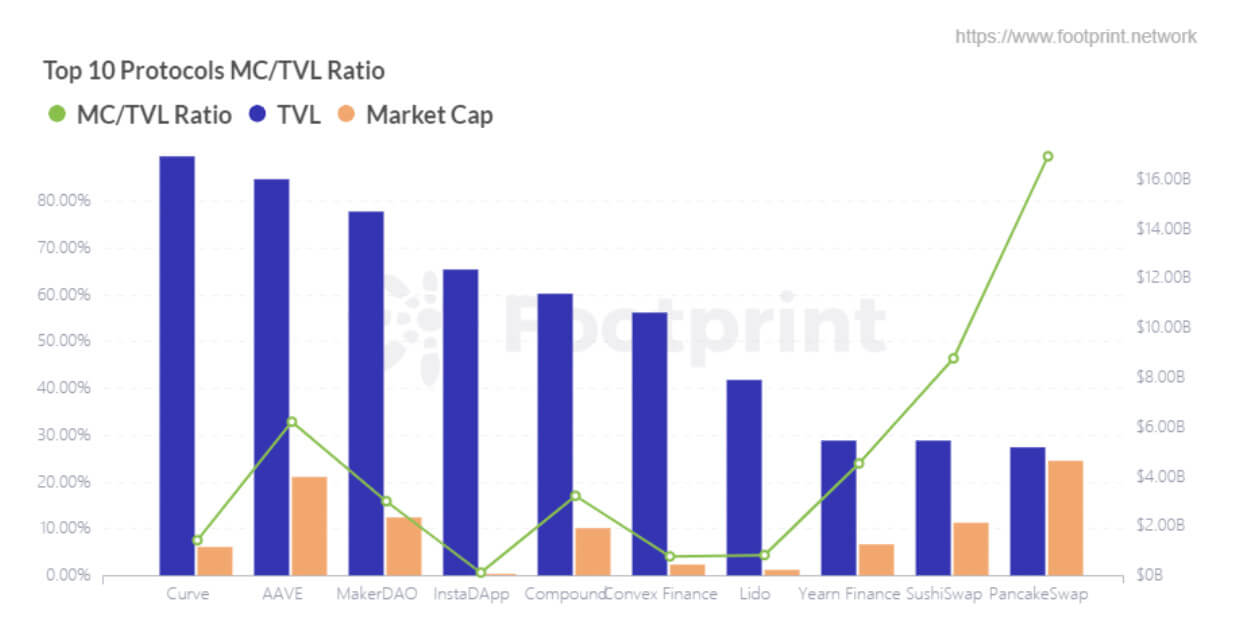

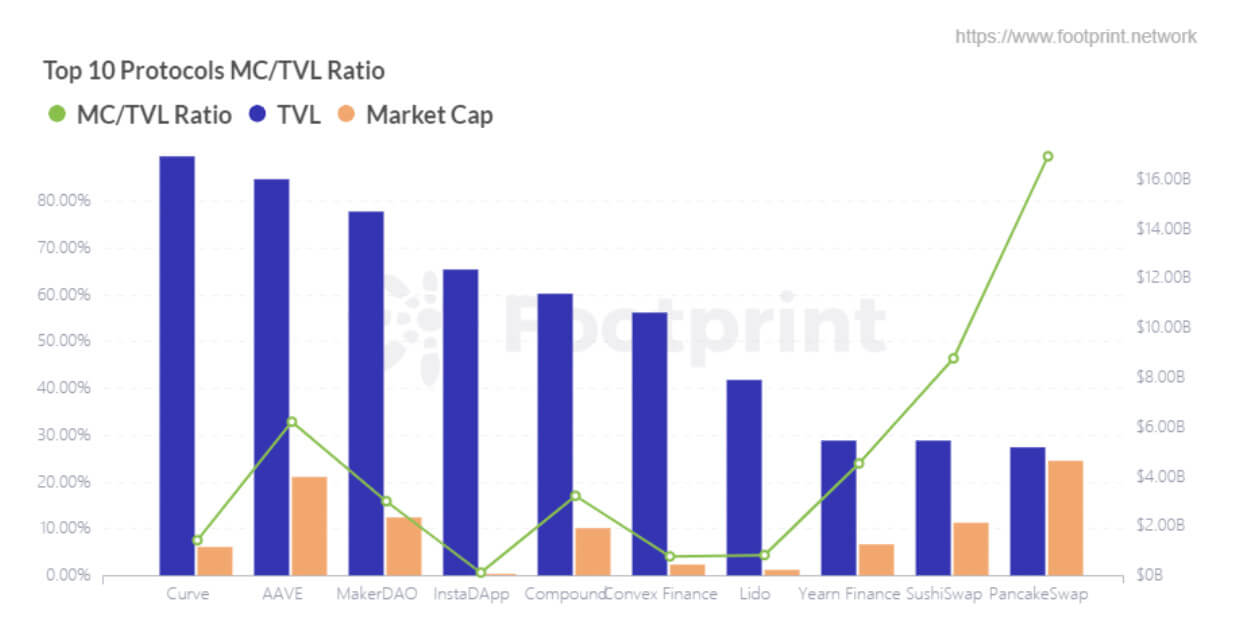

Như bạn có thể thấy, 10 giao thức hàng đầu đều có giá trị khổng lồ trên 5 tỷ đô la và mức tăng trưởng TVL ổn định qua từng tháng. Điều đó cho thấy một dự án đang tiếp tục duy trì sức sống và sức mạnh của nó.

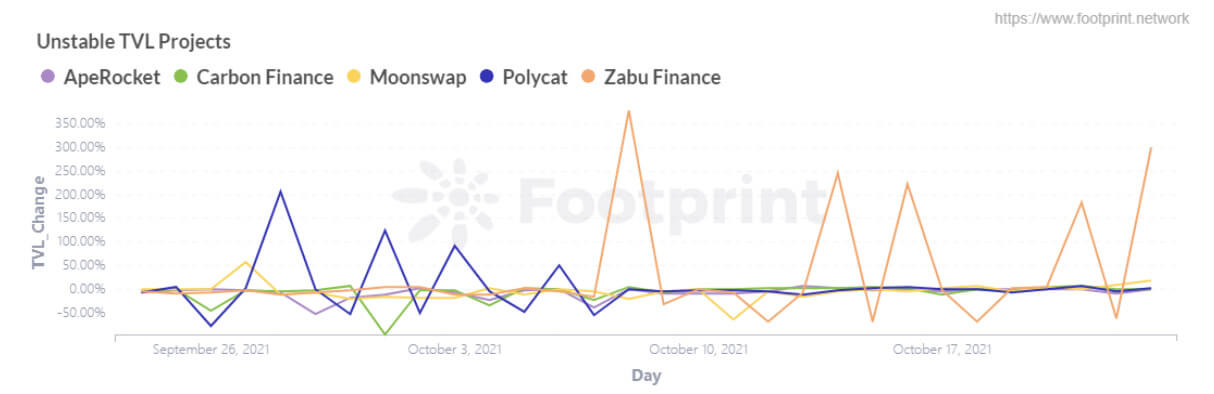

Mặt khác, khi nhìn vào các dự án yếu hơn, kém danh tiếng hơn thì bức tranh hoàn toàn khác. TVL thay đổi rất lớn mỗi ngày, với xu hướng tăng không bền vững, thường theo sau là giảm đáng kể vào ngày sau khi tăng.

Chọn các dự án có TVL là “trung bình của gói”.

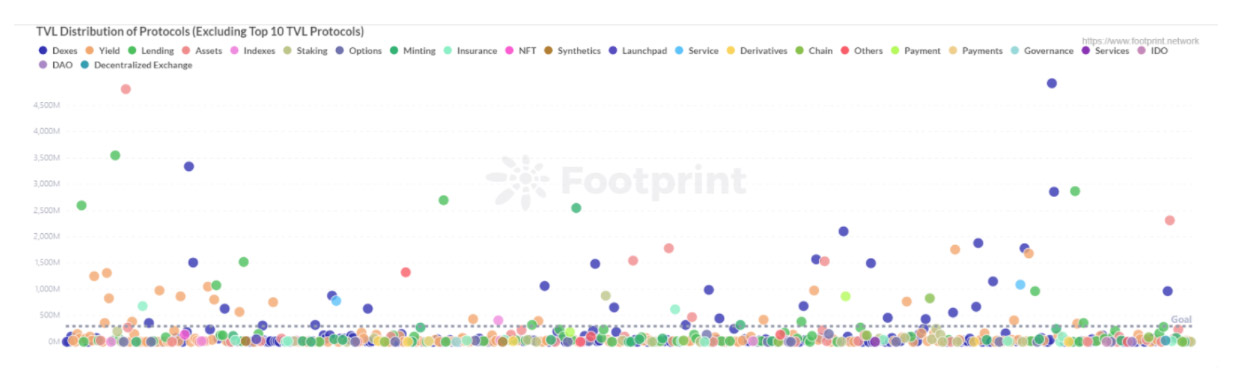

Như rõ ràng từ biểu đồ phân tán bên dưới, các dự án đang sinh sôi nảy nở như điên với sự phân bố TVL cực kỳ không đồng đều. Hiện có hơn 500 dự án DeFi, trong đó 33% có TVL dưới 5 triệu đô la.

Đây là một trong những cách dễ nhất để tách các dự án thành 3 loại:

- Đã được “định giá bằng” hoặc được định giá quá trung bình / quá cao

- Hoàn toàn mới, chưa được kiểm chứng và rủi ro

- Các dự án có tiềm năng

Bạn nên cân bằng rủi ro với phần thưởng như thế nào?

Để an toàn và ngăn ngừa rủi ro các dự án quá nhỏ rút tiền của họ, các nhà đầu tư cá nhân nên cố gắng chọn các dự án ở giữa phạm vi TVL trở lên (khoảng 20 triệu đô la) khi quyết định đầu tư vào ai.

Những khoản tiền trong khoảng từ 1 triệu đến 10 triệu đô là phù hợp cho các vòng hạt giống của các tổ chức đầu tư. Các nhà đầu tư cá nhân nên tránh những điều này vì định vị và định hướng chiến lược trong tương lai của họ không rõ ràng.

Mặc dù các dự án TVL trong khoảng 10 đến 20 triệu đô la đã tìm ra chiến lược tăng trưởng phù hợp và các nhà đầu tư có quyền truy cập vào dữ liệu về phân khúc này, nhưng xét về tính ổn định, các dự án này có nguy cơ tăng trưởng chậm và rủi ro tăng trưởng yếu hoặc suy giảm cao. nếu tăng trưởng không đủ.

Các dự án TVL trong phạm vi 20 triệu đến 50 triệu đô la, ở một mức độ nào đó, đã tìm thấy sự phù hợp rõ ràng về cơ chế sản phẩm và tốc độ tăng trưởng, với cộng đồng và hỗ trợ kỹ thuật dần trở nên phức tạp hơn và là một lựa chọn tốt nếu bạn muốn đạt được thành tích cao hơn trả về so với các giao thức hàng đầu.

Nếu khả năng chấp nhận rủi ro của bạn thấp và nhu cầu lợi nhuận của bạn không quá cao, bạn có thể chọn các dự án từ các giao thức hàng đầu để đầu tư dựa trên danh mục dự án DeFi ưa thích của bạn (ví dụ: DEX để cung cấp thanh khoản, cho vay để cho vay, v.v.)

2. Vốn hóa thị trường (MC)

Vốn hóa thị trường là sự phản ánh tổng thể chính xác nhất về giá trị thị trường của dự án.

Số liệu này được tính toán tương tự như cổ phiếu trên thị trường vốn cổ phần truyền thống, cụ thể là bằng cách nhân giá của mã thông báo với số lượng mã thông báo đang lưu hành và có sẵn để giao dịch.

Vì số lượng mã thông báo bị ảnh hưởng bởi lưu thông và cung và cầu, giá của mã thông báo có thể thay đổi nhanh chóng. Mặt khác, vốn hóa thị trường có xu hướng tăng hoặc giảm trong phạm vi 20%, không có mức tăng mạnh nào theo sau bởi sự sụp đổ nghiêm trọng.

Chất lượng ổn định này làm cho vốn hóa thị trường trở thành một chỉ số cơ bản tốt để đánh giá các dự án và xác định các khoản đầu tư tiềm năng và đáng giá.

Tránh tỷ lệ MC / FDV thấp khi tìm kiếm các khoản nắm giữ dài hạn.

Định giá pha loãng hoàn toàn (FDV) đề cập đến nguồn cung cấp mã thông báo tối đa nhân với giá mã thông báo. Nói cách khác, nó bằng với vốn hóa thị trường khi tất cả các mã thông báo đã được phát hành.

Nếu tỷ lệ MC / FDV của mã thông báo của dự án thấp, điều đó có nghĩa là một số lượng lớn mã thông báo vẫn chưa được phát hành. Điều này xảy ra khi 1) giao thức mới hoạt động; 2) tổng nguồn cung cấp mã thông báo là cực kỳ lớn.

Các nhà đầu tư nên xem xét FDV một cách cẩn thận, tập trung vào khoảng thời gian dự án trực tuyến và lịch trình cung cấp mã thông báo.

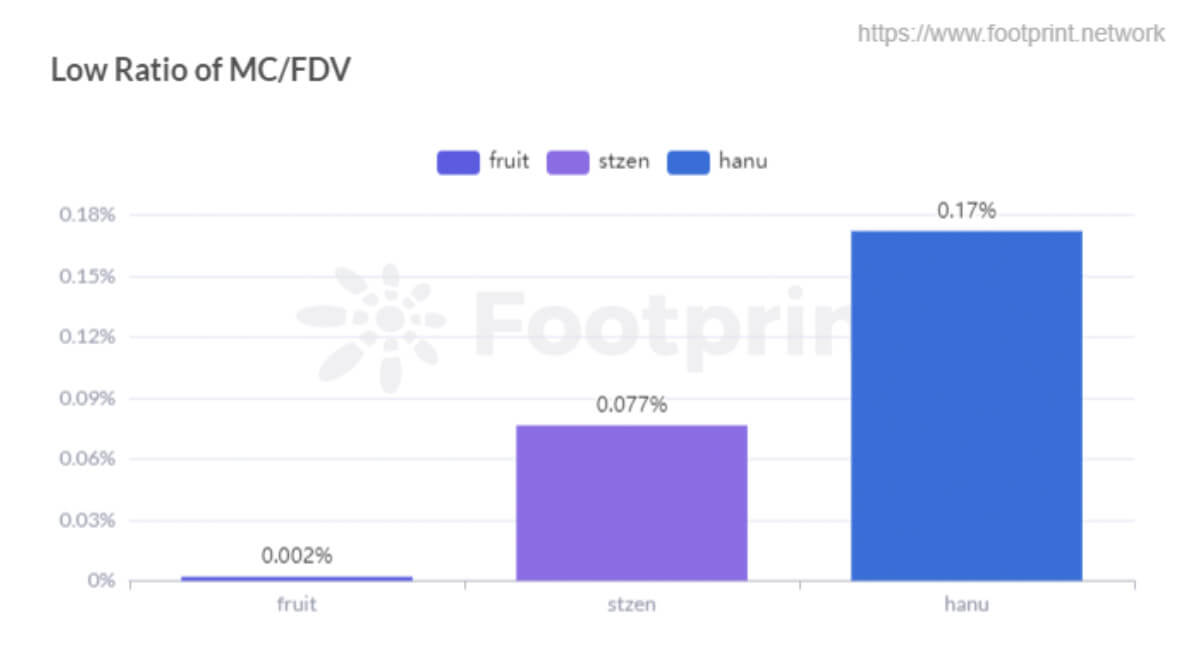

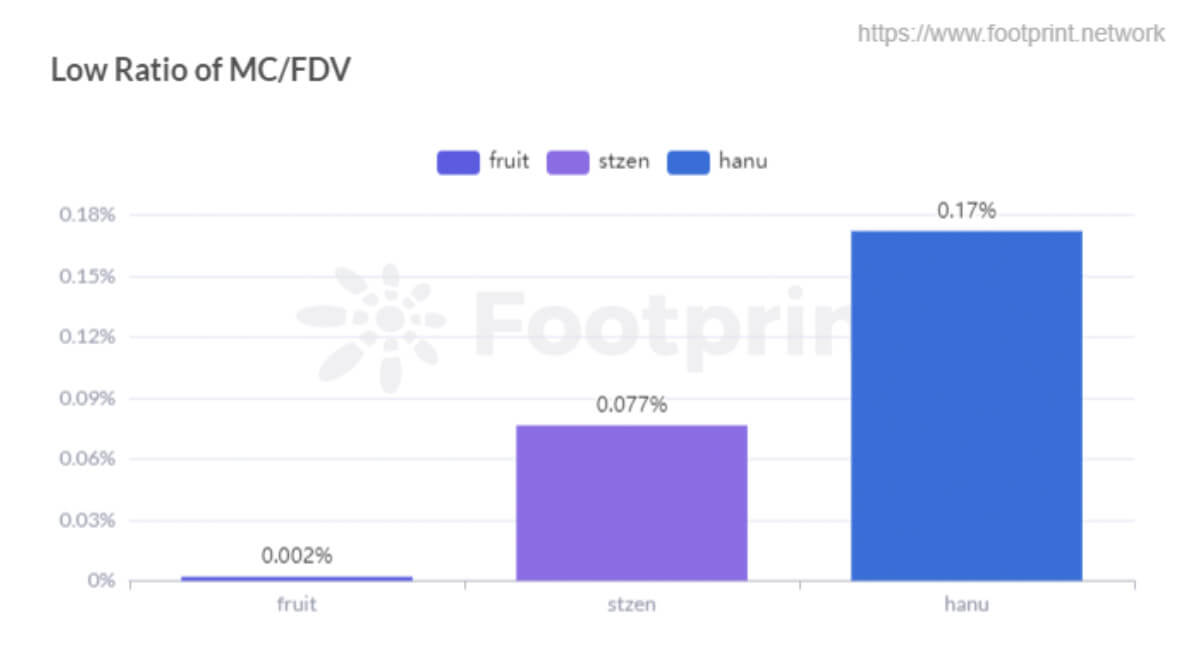

Một số ví dụ về các dự án có tỷ lệ thấp là:

- Trái cây: Tỷ lệ MC / FDV là 0,002%

- StakedZEN: Tỷ lệ MC / FDV là 0,077%

- Hanu Yokia: Tỷ lệ MC / FDV là 0,17%

Tỷ lệ MC / FDV cho phép các nhà đầu tư đánh giá liệu giá mã thông báo có quá nóng hay không. Đó là bởi vì một tỷ lệ thấp cho thấy rằng nguồn cung cuối cùng sẽ cao hơn nhu cầu thực tế khi các chủ sở hữu dự án phát hành nhiều mã thông báo hơn. Với nhu cầu tăng nhanh, giá sẽ có khả năng giảm khi thị trường điều chỉnh.

Nhìn vào biểu đồ bên dưới để biết các dự án được xếp hạng hàng đầu trông như thế nào từ góc độ MC / FDV.

Các dự án có tỷ lệ MC / FDV cao hơn 60% sẽ tốt hơn để nắm giữ lâu dài với mức độ an toàn về giá gần như được đảm bảo.

Mặt khác, các dự án có tỷ lệ MC / FDV cao không phải là không có nhược điểm. Họ thường có giá nhập cao hơn. Mặc dù không phải lúc nào cũng vậy, nhưng phân tích dữ liệu sẽ cho phép bạn đầu tư tốt hơn dựa trên mục tiêu của mình.

Ví dụ, đường cong (CRV) có MC / FDV là 11,86%. Lido, một dự án cho vay khác, có MC / FDV thấp hơn ở mức 5,54% VÀ giá mã thông báo cao hơn. Vì vậy, khi so sánh cả hai, chúng ta có thể thấy rằng những người đang tìm kiếm các dự án cho vay DeFi dài hạn để đầu tư nên xem xét Curve hơn Lido.

Theo dõi các dự án có tỷ lệ MC / TVL thấp.

Tỷ lệ MC / TVL hiện tại của 10 dự án TVL hàng đầu hầu như không có ngoại lệ nhỏ hơn 1. Điều này có nghĩa là các dự án này được định giá thấp và đáng để đầu tư. Đây là lý do:

Dưới góc độ kinh tế, TVL của dự án càng cao thì MC càng cao vì TVL cao cho thấy nhà đầu tư có mức độ tin tưởng cao vào tiện ích kinh tế của dự án.

Nói cách khác, khi các nhà đầu tư khóa mã thông báo của họ, điều đó có nghĩa là họ đang sử dụng dự án hơn là đầu cơ. Việc sử dụng nhiều hơn so với đầu cơ thường là một dấu hiệu tốt.

Do đó, nhà đầu tư nên xem xét tỷ lệ MC / TVL. Tỷ lệ lớn hơn 1 cho thấy định giá có thể quá cao và khả năng đầu tư thấp, trong khi tỷ lệ nhỏ hơn 1 cho thấy dự án được định giá thấp và lợi nhuận được đánh giá là tăng.

Hãy nhớ luôn so sánh các dự án trong cùng một danh mục để có các so sánh hợp lệ và đặc biệt là so sánh tỷ lệ của các dự án ít được biết đến hơn với tỷ lệ của các giao thức hàng đầu.

2. Giá mã thông báo ổn định và cơ chế phân bổ mã thông báo hợp lý

Chọn các dự án có mã thông báo ổn định.

Nhiều người làm DeFi đầu tư ngược lại. Họ bắt đầu bằng cách xem xét giá mã thông báo, sau đó thực hiện nghiên cứu về dự án cơ bản để biện minh cho khoản đầu tư (thường là do FOMO định hướng) của họ.

Thay vào đó, bạn nên đã điều tra các dự án phù hợp bằng cách sử dụng các số liệu và chỉ số được giải thích ở trên.

Sau khi bạn đã tạo danh sách rút gọn các dự án mà bạn quan tâm, được sàng lọc các nguyên tắc cơ bản vững chắc, thì bạn có thể xem giá mã thông báo.

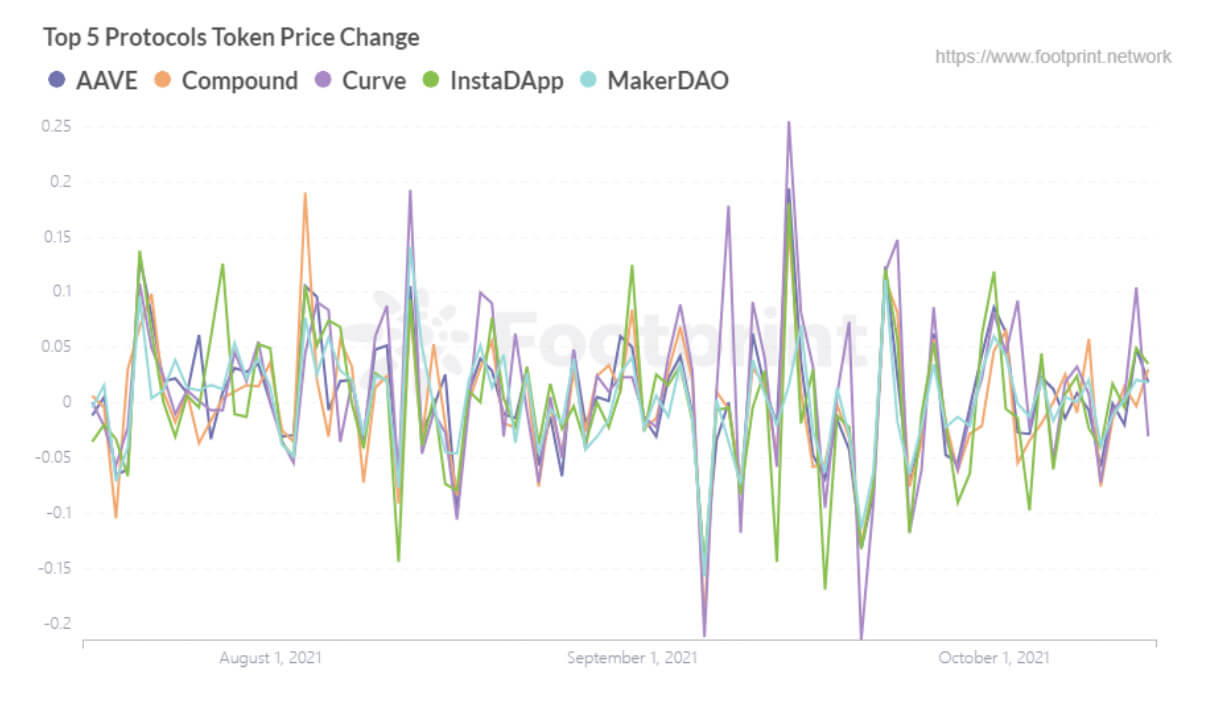

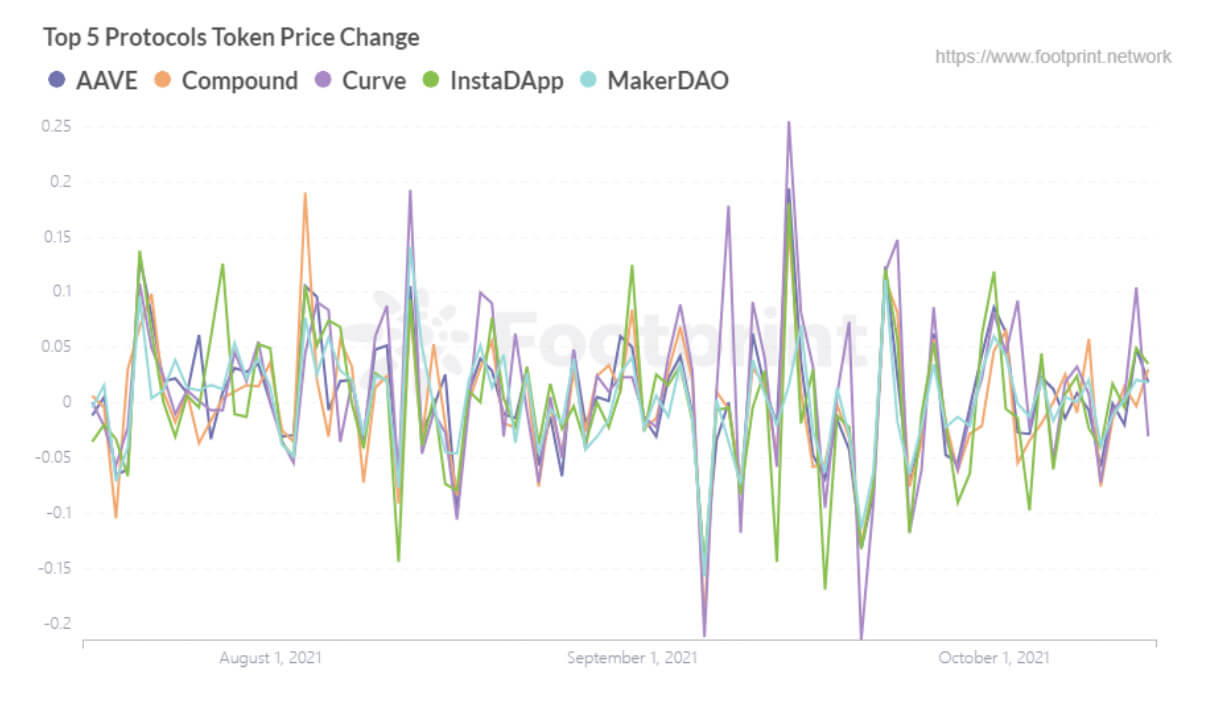

Trong tiền điện tử, “ổn định” là một thuật ngữ tương đối.

Tại Footprint, chúng tôi khuyên bạn nên cảnh giác với những bước nhảy và giảm giá trong vòng 20%. Thông thường, sự thay đổi lớn của giá cho thấy phản ứng không lành mạnh của thị trường đối với một số tin tức có thể chỉ là một cú bơm.

Nếu giá mã thông báo vẫn tương đối ổn định, thì tính thanh khoản của mã thông báo cũng tương đối ổn định. Do đó, khả năng gây ra thiệt hại cho dự án do một số lượng lớn các nhà đầu tư cá nhân bán token sẽ giảm xuống.

Cũng như các chỉ số khác, quy tắc này được áp dụng tốt nhất khi so sánh các tùy chọn khác nhau của bạn trên biểu đồ trực quan hóa, như ở trên.

Dữ liệu chỉ ra rằng InstaDApp và MakerDAO có khả năng chống lại các tác động tiêu cực của việc bán tháo hơn là Curve, chẳng hạn.

Tóm tắt: 5 bước để đánh giá khả năng đầu tư của một dự án DeFi

Khi tìm kiếm dự án tiếp theo để đầu tư, hãy bắt đầu với các nguyên tắc cơ bản. Sử dụng dữ liệu để so sánh các dự án trong các dự án DeFi mà bạn cảm thấy mạnh mẽ trong luận án của mình.

Những điều cần rút ra:

- Tăng trưởng TVL ổn định

- Xếp hạng TVL tầm trung trở lên, khoảng $ 20 triệu trở lên

- Tỷ lệ MC / FDV cao hơn 5%

- Tỷ lệ MC / TVL nhỏ hơn 1

- Giá mã thông báo ổn định với mức dao động hàng tháng dưới +/- 20%

Để biết các chỉ số trên, độc giả có thể truy cập trực tiếp trong bài viết nổi bật này: Bảng điều khiển dấu chân, có tựa đề “Cách khám phá dự án có giá trị”

Hơn nữa, tokenomics và cấu trúc nhóm của một giao thức cũng là những lý do chính cần xem xét khi đầu tư. Nếu tỷ lệ mã thông báo do nhóm hoặc tổ chức nắm giữ quá cao, thì có nhiều khả năng dự án là một cú hích tiền.

Điều này có thể dễ dàng dẫn đến tình huống trong đó một nhóm người cốt lõi có thể phát hành mã thông báo nhanh chóng trong nỗ lực “rút tiền”, dẫn đến sự pha loãng nghiêm trọng của giá mã thông báo và tăng khả năng mã thông báo bị bán tháo.

DeFi, với tư cách là một thị trường đầu tư mới, đã tạo ra nhiều khả năng đầu tư hơn so với tài chính truyền thống, với nhiều dự án đáng giá đã khá lâu.

Tuy nhiên, cơ hội và rủi ro song hành với nhau. Điều quan trọng cần nhớ là thị trường DeFi vốn không thể đoán trước và ngay cả các chỉ số trên cũng không đảm bảo cho khả năng tồn tại lâu dài.

Phân tích dấu chân là gì?

Footprint Analytics là một nền tảng phân tích tất cả trong một để trực quan hóa dữ liệu blockchain và khám phá thông tin chi tiết. Nó làm sạch và tích hợp dữ liệu trên chuỗi để người dùng ở bất kỳ cấp độ kinh nghiệm nào đều có thể nhanh chóng bắt đầu nghiên cứu mã thông báo, dự án và giao thức. Với hơn một nghìn mẫu bảng điều khiển cộng với giao diện kéo và thả, bất kỳ ai cũng có thể tạo biểu đồ tùy chỉnh của riêng mình trong vài phút. Khám phá dữ liệu blockchain và đầu tư thông minh hơn với Footprint.

- Trang web: https://www.footprint.network/

- Bất hòa : https: //discord.gg/3HYaR6USM7

- Twitter: https://twitter.com/Footprint_DeFi

.