Công ty của Michael Saylor, MicroStrategy, đã công bố kế hoạch mua 42 tỷ USD Bitcoin [BTC] trong 3 năm tiếp theo, ngay trước chu kỳ giảm phân năm 2028.

“Hôm nay, chúng tôi thông báo mục tiêu chiến lược là huy động 42 tỷ USD vốn trong 3 năm tới, bao gồm 21 tỷ USD vốn và 21 tỷ USD chứng khoán thu nhập cố định, chúng tôi gọi đây là “Kế hoạch 21/21”.

Điều này củng cố quan điểm cực kỳ lạc quan của Saylor về BTC, khi ông kỳ vọng tài sản này sẽ đạt từ 3 triệu đến 49 triệu USD trong 20 năm tới.

Ông cũng ủng hộ quan điểm ủng hộ crypto của Trump, với động thái gần nhất là kêu gọi xóa bỏ thuế lãi vốn trên BTC.

Liệu MSTR có đang chuyển hướng thành Bitcoin ETF?

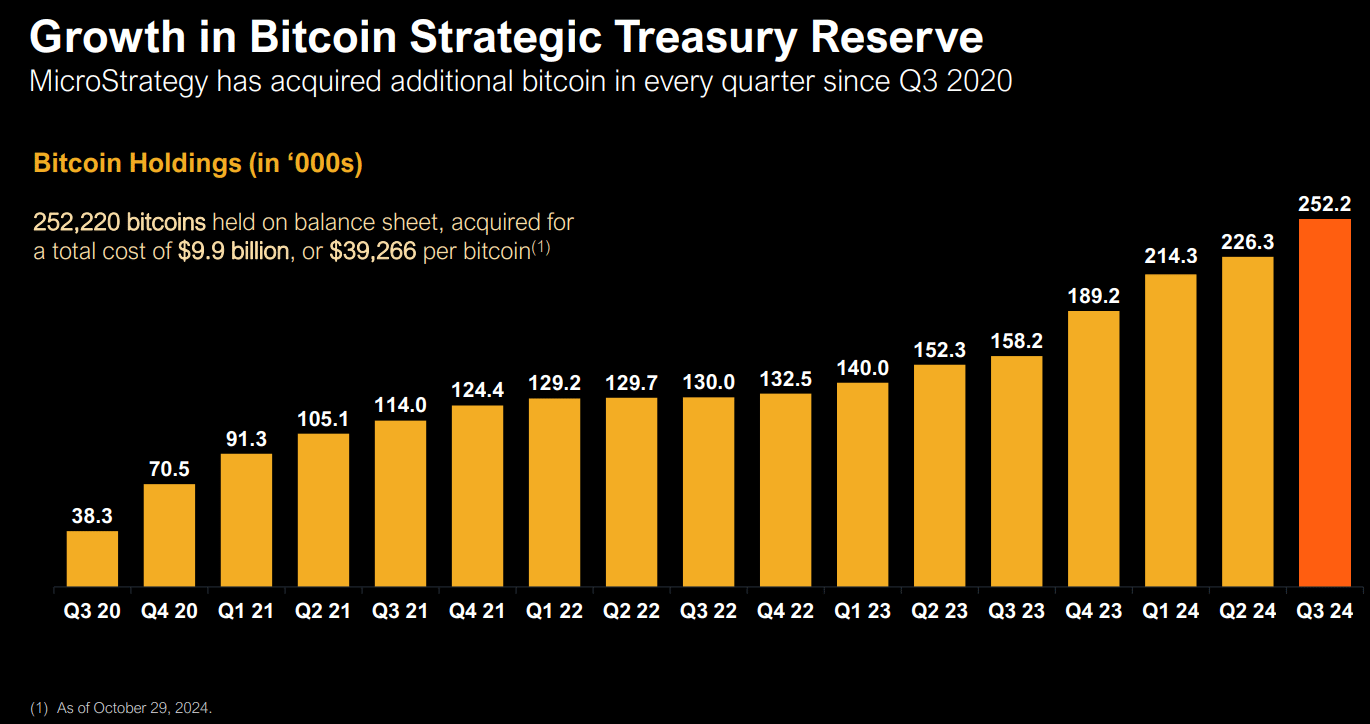

Tính đến tháng 10 năm 2024, MicroStrategy đã sở hữu 252.220 BTC, được mua với giá 9,9 tỷ USD. Giá trị của số BTC năm đó đã vượt 18,15 tỷ USD theo mức giá hiện tại, chuyển thành 8 tỷ USD lợi nhuận chưa thực hiện.

Tuy nhiên, một phần trong kế hoạch mua 42 tỷ USD BTC của công ty sẽ được thực hiện thông qua chương trình phát hành cổ phiếu ở mức thị trường (ATM) trị giá 21 tỷ USD, mà một số nhà phân tích cho rằng sẽ biến cổ phiếu MSTR thành một ETF BTC thực tế.

Một trong những nhà phân tích, Quinn Thompson, người sáng lập quỹ đầu tư tập trung vào macro của Lekker Capital, nhận định,

“Bằng cách công khai một chương trình ATM lớn như thế này, họ đang biến MSTR thành một ETF trên thực tế.”

Điều này sẽ cho phép công ty phát hành cổ phiếu trên thị trường thứ cấp bất cứ lúc nào để tài trợ cho việc mua BTC của mình, gần như tương tự cách mà các Spot BTC ETF của Hoa Kỳ hoạt động. Theo Thompson, điều này có thể thúc đẩy MSTR tăng trưởng hơn nữa.

Chương trình cổ phiếu, cùng với ý định phát hành trái phiếu chuyển đổi (nợ) để mua BTC, tổng kết tầm nhìn dài hạn của công ty là trở thành một ‘ngân hàng Bitcoin‘, như đã tiết lộ vào giữa tháng 10.

Tuy nhiên, những Holder MSTR có vẻ là những người hưởng lợi thực sự từ cập nhật mới nhất. MSTR đã trở thành cổ phiếu thuộc danh mục S&P có hiệu suất tốt nhất kể từ khi áp dụng chiến lược BTC vào năm 2020.

Điều này đã giúp MSTR vượt trội và thậm chí có thể hạ thấp mức lỗ quý 3 gần đây là 19,4 triệu USD.

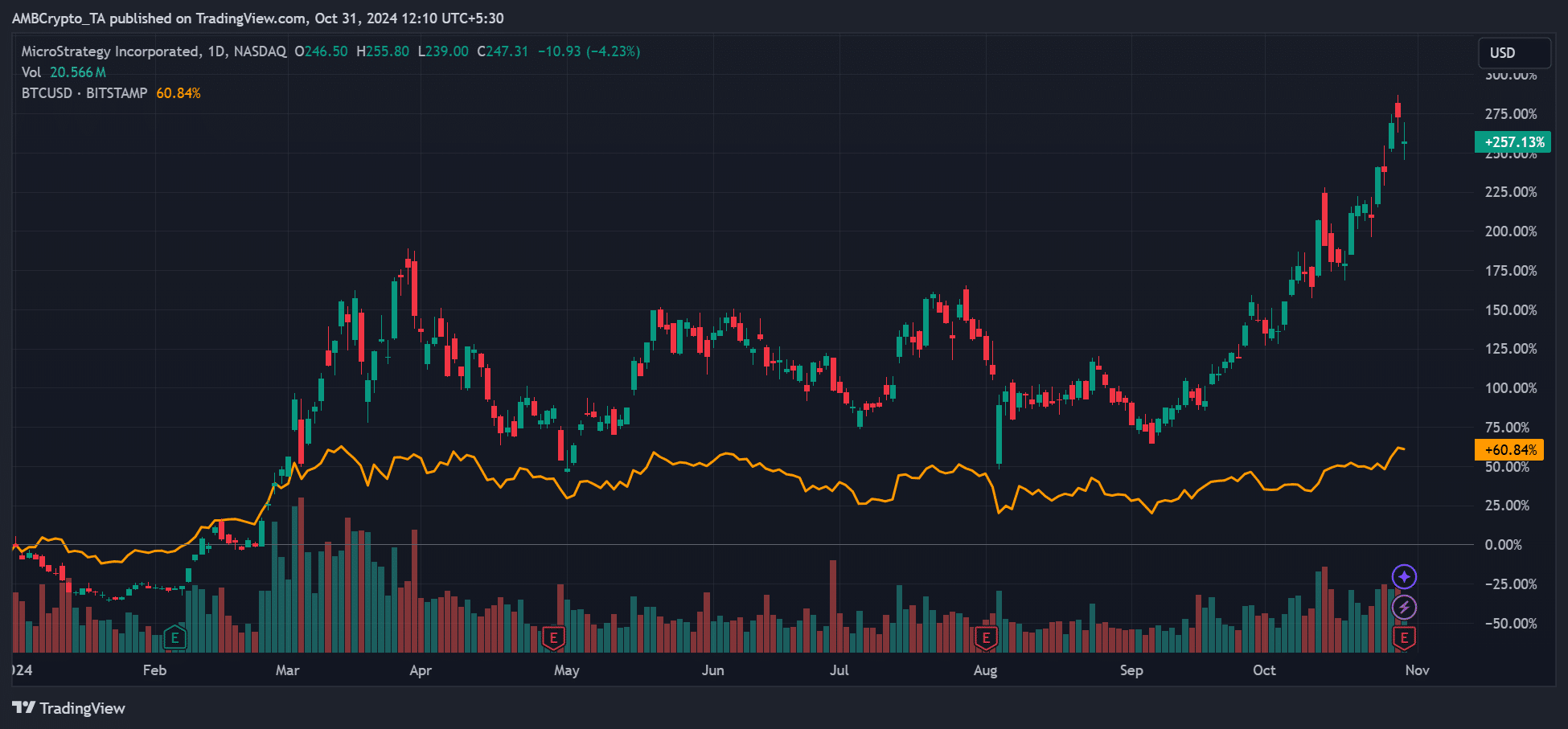

Tính từ đầu năm đến nay, MSTR đã tăng 250%, nhiều hơn 4 lần so với mức tăng 60% của BTC. Trong quý 3, MSTR đã tăng khoảng 20%, trong khi BTC kết thúc quý với mức tăng chưa đến 1%.

Tóm lại, từ góc độ lợi nhuận đầu tư, giữ MSTR có lợi hơn so với BTC.

Thú vị là, cổ phiếu này được kỳ vọng sẽ tăng thêm 7% sau báo cáo lợi nhuận mới nhất, theo Jeff Park, giám đốc chiến lược alpha của Bitwise.

Trích dẫn dữ liệu tùy chọn MSTR, Park cho biết:

“Khi chúng ta tiến vào kỳ báo cáo lợi nhuận của MSTR, một cài đặt đầy bùng nổ: Nov 1 Vol ước tính là ~115%, ngụ ý một sự dịch chuyển 7,2%.”

Tại thời điểm viết bài, MSTR được định giá ở mức 247 USD, và vẫn chưa rõ liệu nó có sẽ đạt một mức cao mới hàng năm như Park dự đoán trong bối cảnh BTC kinh ngạc trên 72K hay không.