Bitcoin (BTC) có một lịch sử lâu dài trong việc hình thành các đỉnh địa phương khi các sự kiện được thị trường dự đoán trước xảy ra. Quỹ giao dịch trao đổi Bitcoin (ETF) gần đây ra mắt vào ngày 19 tháng 10 cũng không khác gì và đã dẫn đến mức tăng hàng tháng 53% lên mức cao nhất mọi thời đại là 67.000 đô la.

Hiện tại, giá đã giảm xuống dưới 60.000 USD trong thời gian ngắn, các nhà đầu tư đang cố gắng tìm hiểu xem liệu đợt điều chỉnh 10% có phải là chốt lời ngắn hạn lành mạnh hay là sự kết thúc của chu kỳ tăng giá. Để xác định điều này, các nhà giao dịch cần phân tích hoạt động giá trước đây của BTC để đánh giá các điểm tương đồng có thể có.

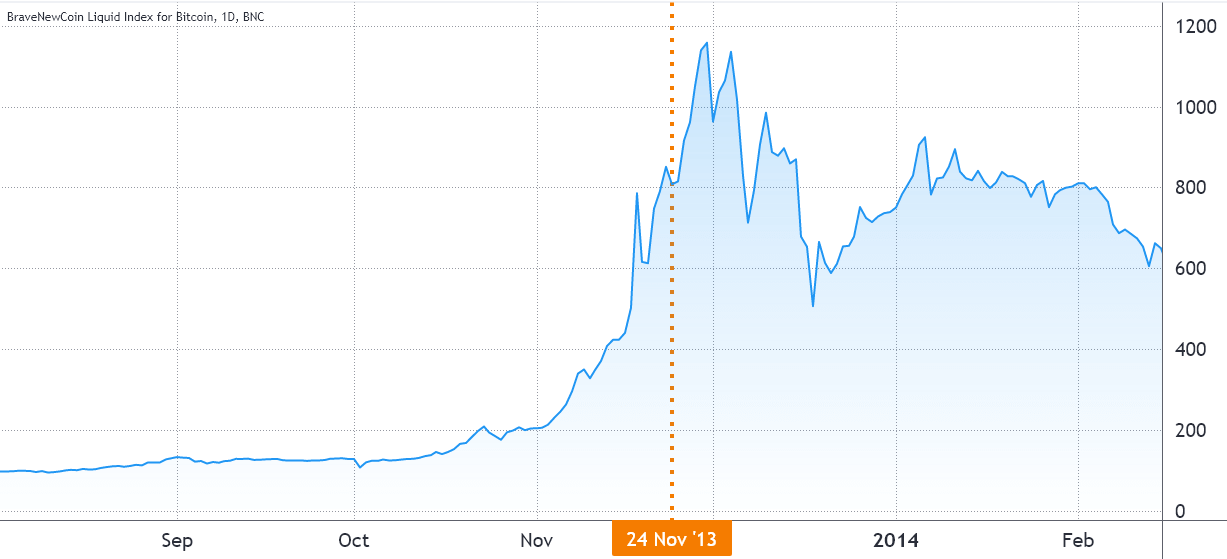

Biểu đồ trên mô tả ngày của tờ New York Times thông báo rằng “Bitcoin nhận được cái gật đầu thận trọng từ ngân hàng trung ương Trung Quốc” vào tháng 11 năm 2013. Vào thời điểm đó, Yi Gang, Phó thống đốc Ngân hàng Nhân dân Trung Quốc (POBC), nói rằng mọi người có thể tự do tham gia vào thị trường Bitcoin. Ông thậm chí còn đề cập đến quan điểm cá nhân đề xuất một quan điểm dài hạn mang tính xây dựng về tiền kỹ thuật số.

Cũng cần nhắc lại rằng bài đưa tin thuận lợi này trên truyền hình nhà nước Trung Quốc được phát sóng vào ngày 28 tháng 10 và nó cho thấy máy ATM Bitcoin đầu tiên trên thế giới ở Vancouver.

Các sự kiện tiêu cực cũng có thể được dự đoán trước

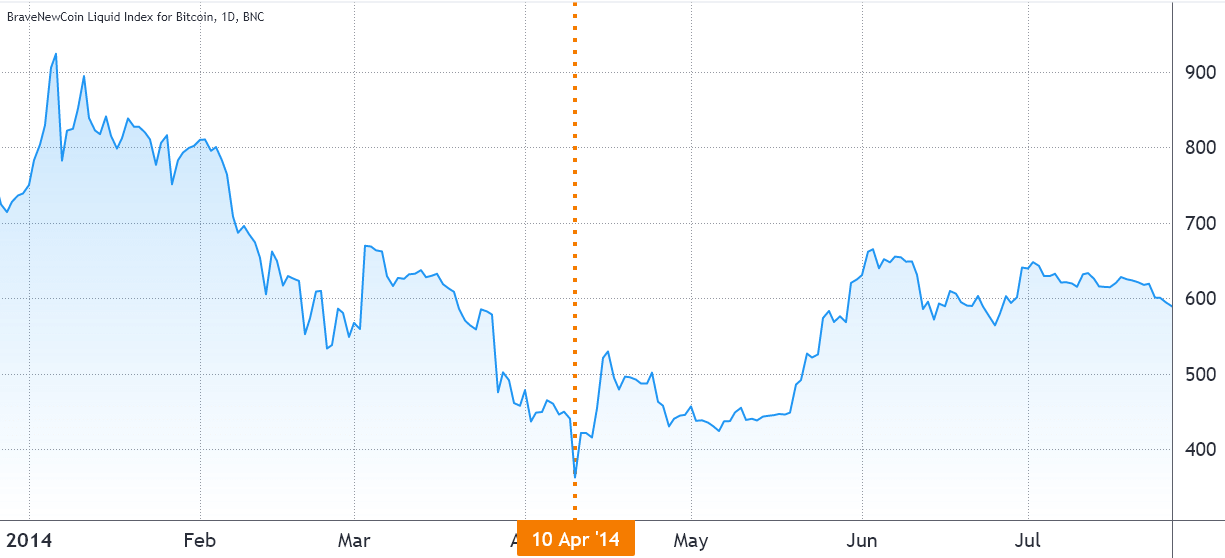

Các ví dụ tiêu cực cũng có thể được tìm thấy trong suốt hành động giá 12 năm của Bitcoin. Ví dụ, lệnh cấm của Trung Quốc vào tháng 4 năm 2014 đã đánh dấu mức giá thấp nhất trong 5 tháng.

Vào ngày 10 tháng 4 năm 2014, Huobi và BTC Trade, hai sàn giao dịch lớn nhất của Trung Quốc, cho biết tài khoản giao dịch của họ tại một số ngân hàng trong nước sẽ bị đóng trong vòng một tuần. Một lần nữa, tin đồn đã lan truyền từ tháng 3 năm 2014, và điều này được thúc đẩy bởi một ghi chú trên tờ báo Trung Quốc Caixin.

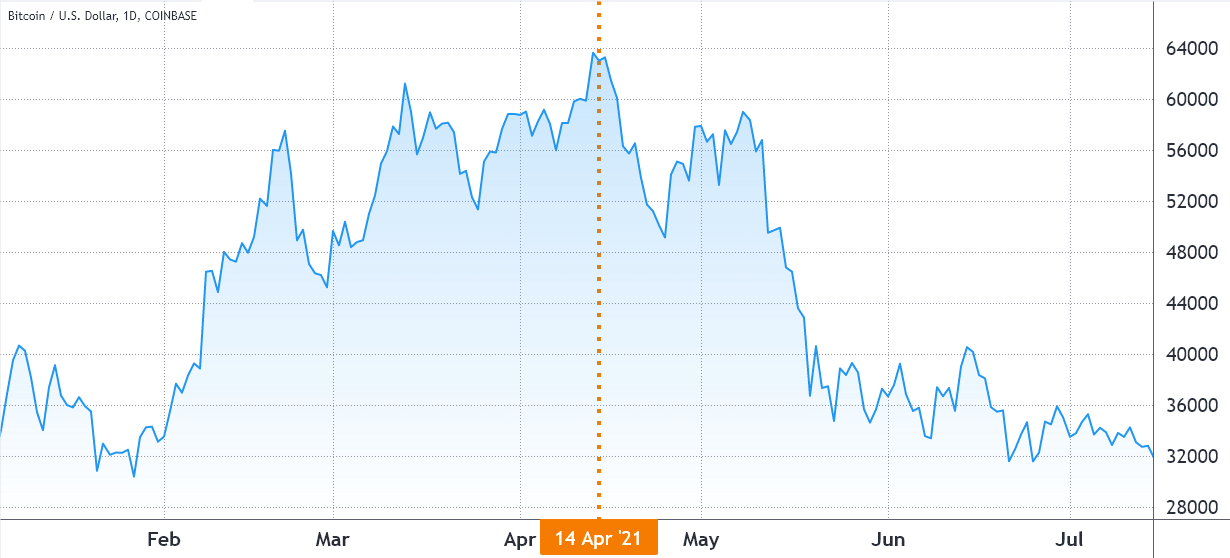

Các sự kiện gần đây hơn bao gồm việc ra mắt hợp đồng tương lai Bitcoin CBOE vào ngày 19 tháng 12 năm 2017, trước khi đạt mức cao nhất mọi thời đại 20.000 đô la một ngày. Một sự kiện khác đánh dấu vị trí hàng đầu trong nước là IPO Coinbase trên Nasdaq khi giá Bitcoin đạt $ 64,900. Cả hai sự kiện được báo hiệu trên biểu đồ sau:

Lưu ý rằng tất cả các sự kiện trên đều đã được dự đoán trước, mặc dù một số sự kiện không có ngày công bố chính xác. Ví dụ: phiên giao dịch đầu tiên của ETF dựa trên hợp đồng tương lai vào ngày 19 tháng 10 của Bitcoin được đặt trước bởi tuyên bố của Chủ tịch SEC Gary Gensler vào ngày 3 tháng 8 rằng cơ quan quản lý sẽ sẵn sàng chấp nhận đơn đăng ký ETF BTC bằng các công cụ phái sinh CME.

Có thể các nhà đầu tư trước đó đã xác định vị trí của mình trước khi ra mắt ProShares Bitcoin Strategy ETF và việc xem xét các thị trường phái sinh của BTC có thể cung cấp thêm thông tin chi tiết về điều này.

Phí bảo hiểm tương lai không bị “phóng đại”

Phí bảo hiểm tương lai, còn được gọi là tỷ giá cơ bản, đo lường chênh lệch giá giữa giá hợp đồng tương lai và thị trường giao ngay thông thường. Hợp đồng tương lai hàng quý là công cụ ưa thích của cá voi và bàn chênh lệch giá. Mặc dù có vẻ phức tạp đối với các nhà giao dịch bán lẻ do ngày thanh toán của họ và chênh lệch giá so với thị trường giao ngay, nhưng lợi thế đáng kể nhất của họ là không có tỷ lệ cấp vốn dao động.

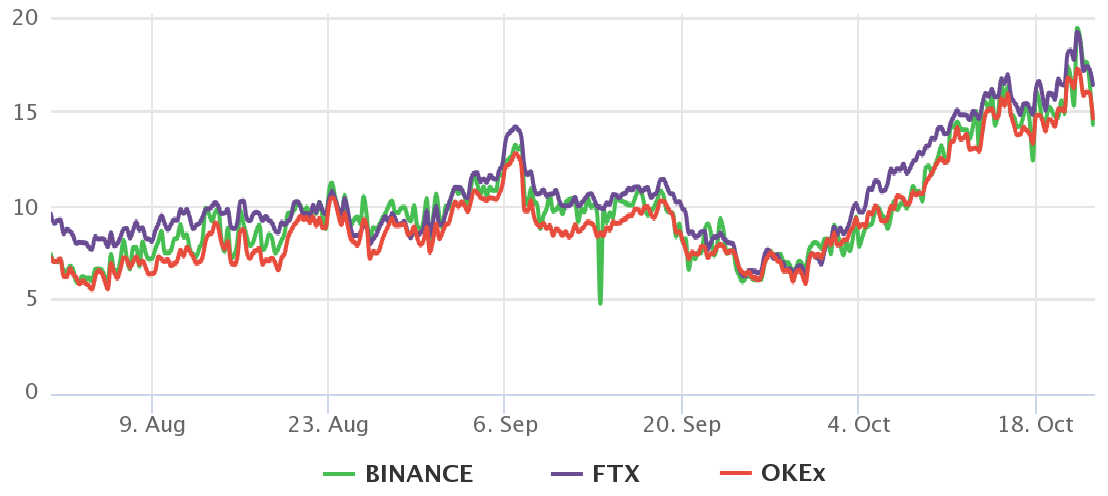

Một số nhà phân tích đã chỉ ra “sự trở lại của đồng nội tệ” sau khi tỷ lệ bais đạt 17%, mức cao nhất trong 5 tháng.

– Dylan LeClair (@DylanLeClair_) 20 tháng 10 năm 2021

Trong tình huống bình thường, thị trường kỳ hạn của bất kỳ loại nào (đậu nành, S&P 500, WTIl) sẽ giao dịch ở mức giá cao hơn một chút so với thị trường giao ngay thông thường. Điều đó chủ yếu xảy ra bởi vì nhà đầu tư cần đợi cho đến khi hợp đồng hết hạn để thu khoản thanh toán của mình, do đó, có một chi phí cơ hội được nhúng và điều này gây ra phí bảo hiểm.

Hãy giả sử một người thực hiện giao dịch chênh lệch giá, nhằm mục đích tối đa hóa số tiền được giữ bằng USD. Nhà giao dịch này có thể mua một stablecoin và nhận được lợi suất hàng năm 12% bằng cách sử dụng dịch vụ tài chính phi tập trung (DeFi) hoặc cho vay tiền điện tử tập trung. Phí bảo hiểm 12% trên thị trường tương lai Bitcoin nên được coi là tỷ lệ ‘trung lập’ đối với nhà tạo lập thị trường.

Loại trừ mức đỉnh 20% ngắn hạn vào ngày 21 tháng 10, lãi suất cơ bản vẫn dưới 17% sau đợt tăng 50% từ đầu tháng đến nay. Để so sánh, vào trước ngày ra mắt cổ phiếu của Coinbase, phí bảo hiểm tương lai đã tăng vọt lên 49%. Do đó, những người đặt tên cho viễn cảnh hiện tại là lạc quan quá mức bằng cách nào đó chỉ là sai lầm.

Rủi ro thanh lý cũng không “sắp xảy ra”

Bất cứ khi nào người mua quá tự tin và chấp nhận mức phí bảo hiểm cao cho đòn bẩy sử dụng hợp đồng tương lai, việc giảm giá từ 10% đến 15% có thể kích hoạt các đợt thanh lý theo tầng. Tuy nhiên, sự hiện diện đơn thuần của phí bảo hiểm hàng năm 40% hoặc cao hơn không nhất thiết dẫn đến rủi ro sụp đổ sắp xảy ra vì người mua có thể thêm tiền ký quỹ để giữ vị thế của họ mở.

Như các chỉ số phái sinh chính cho thấy, mức giảm 10% từ mức cao nhất mọi thời đại 67.000 đô la vào ngày 20 tháng 10 không đủ để gây ra bất kỳ dấu hiệu lo lắng nào từ các nhà giao dịch chuyên nghiệp vì lãi suất cơ bản đứng ở mức 12% lành mạnh.

Các quan điểm và ý kiến được trình bày ở đây chỉ là quan điểm của tác giả và không nhất thiết phản ánh quan điểm của Cointelegraph. Mọi động thái đầu tư và giao dịch đều có rủi ro. Bạn nên tiến hành nghiên cứu của riêng mình khi đưa ra quyết định.

.