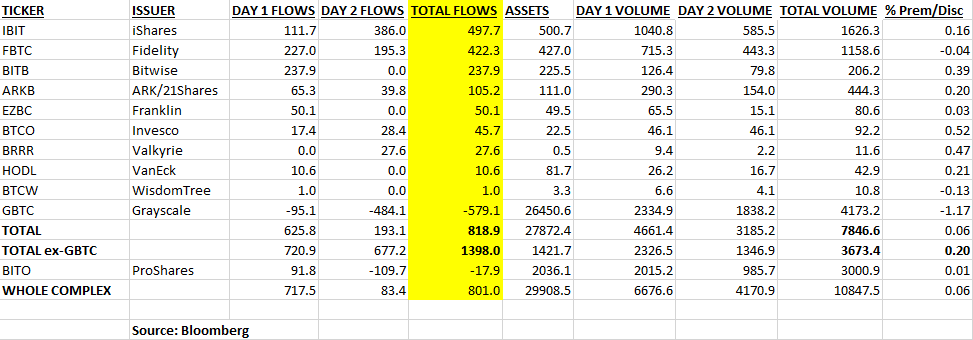

Các quỹ Spot Bitcoin ETF mới được cho là đã chứng kiến dòng tiền đổ vào 1.4 tỷ USD vào thứ Năm và thứ Sáu, nhưng Coinbase đã chứng kiến dòng tiền chảy ra.

600 triệu USD đã được rút khỏi GBTC trong thời gian đó, để lại 800 triệu USD Bitcoin được mua bởi 10 quỹ ETF khác.

Fidelity, công ty không sử dụng Coinbase mà tự quản lý, đã chứng kiến dòng vốn vào 400 triệu USD. VanEck đang sử dụng Gemini trong khi Hashdex trên BitGo, nhưng tổng cộng chúng có giá khoảng 10 triệu USD.

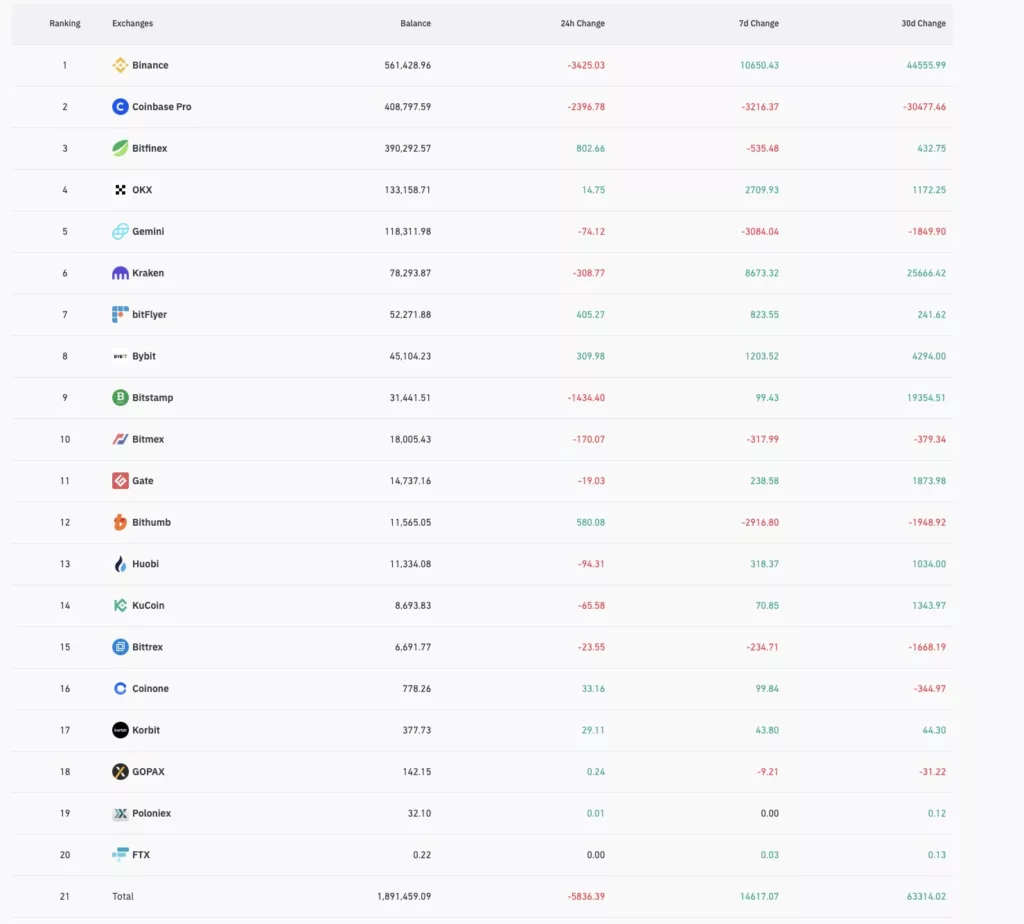

Do đó, lẽ ra chúng ta phải thấy 400 triệu USD dòng vốn đổ vào Coinbase tương đương 9,345 Bitcoin, nhưng thay vào đó, chúng ta lại thấy 3,000 BTC bị rút ra.

Có một vài lời giải thích. Coinbase có 400,000 Bitcoin đang được lưu ký, giảm việc nắm giữ Grayscale của nó. Do đó, 9,000 BTC có thể dễ dàng bị mất.

Một lý do tiềm năng khác là dữ liệu từ CoinGlass bị hạn chế. Rõ ràng là chúng không bao gồm 619,000 BTC của Grayscale và chúng tôi nghi ngờ rằng họ đang dựa vào API của chính Coinbase, thay vì dữ liệu on-chain.

Hoặc có thể là họ chưa thực sự gửi tiền vào Coinbase. Các quỹ ETF nằm trong hệ thống giấy tờ, đầy rẫy sự chậm trễ và kém hiệu quả. Dữ liệu trên chẳng hạn là T-0, chúng vẫn chưa được giải quyết đầy đủ.

Người tham gia được ủy quyền (AP) và các nhà tạo lập thị trường của họ cũng có thể có hệ thống ví nóng và lạnh. Giữ một số tài sản làm ngân sách giao dịch trong khi gửi phần thặng dư đến Coinbase.

Chính xác họ thực hiện việc chuyển đổi này như thế nào vẫn còn mơ hồ. Không có tổ chức phát hành ETF nào công bố địa chỉ Bitcoin của họ và họ sẽ không nói về quy trình này.

Thông thường, dòng tiền chảy ra từ Coinbase là một dấu hiệu tốt vì có ít tiền hơn để bán ngay lập tức, nhưng khi bạn đang mong đợi những đồng tiền mới từ các quỹ ETF, điều đó sẽ đặt ra câu hỏi là chính xác những đồng tiền này ở đâu.

Một câu trả lời có thể là họ vẫn chưa được mua, nhưng trong trường hợp đó thì mức độ biến động trong xử lý chính xác như thế nào?

Nếu đó là bán Bitcoin thì thật dễ dàng. Nhà tạo lập thị trường có thể bán khống và sau đó bán BTC khi nhận được.

Nếu giá giảm, họ sẽ tạo ra sự khác biệt so với việc bán khống. Nếu giá tăng, Bitcoin sẽ có giá trị cao hơn để bù đắp khoản lỗ do bán khống.

Tuy nhiên, nếu họ mua Bitcoin, thì khao khát sẽ không hiệu quả vì nếu giá giảm, họ sẽ thua trong thời gian dài và chắc chắn rằng họ có thể mua nhiều BTC hơn, nhưng nó không bù đắp được khoản chênh lệch mua trừ khi giá tăng, điều có thể xảy ra vì nó có thể đi xuống sâu hơn.

Do đó, với tư cách là nhà tạo lập thị trường, bạn thực sự muốn mua Bitcoin gần như ngay lập tức, nhưng các nhà giao dịch không nhận thấy bất kỳ khối lượng mua tăng lên nào sau khi các quỹ ETF bắt đầu giao dịch.

Số tiền 700 triệu USD mỗi ngày mua mới là khá hợp lý và không đáng kể, nhưng chúng có thể được mua qua quầy (OTC), do đó không phản ánh ngay lập tức trên các sàn giao dịch.

Hoạt động OTC có độ trễ. Một số ước tính trước đây của chúng tôi là ba tháng, nhưng nó chỉ phụ thuộc vào lượng cung và cầu trên OTC.

Tuy nhiên, cuối cùng nó cũng phản ánh vì chúng cũng là một phần của thị trường, nhưng các nhà giao dịch mong đợi sự phản ánh ngay lập tức tại chỗ đã tự hỏi những Bitcoin này ở đâu.

Vì đây là một sự phát triển mới mà lần này chúng tôi đang chú ý đến, không giống như các quỹ Spot ETF của Châu Âu hoặc Canada, nên có thể mất một thời gian để dữ liệu xác định được điều gì có thể xảy ra.

Chúng tôi có dữ liệu bảng tính như được hiển thị ở trên, nhưng đây là tiền điện tử. Chúng ta sẽ có thể nhìn thấy, cả trên sàn giao dịch và on-chain, thay vì được thông báo.

Và hiện tại những gì chúng tôi thấy là số dư trên Coinbase giảm đi chứ không tăng lên. Tuần tới sẽ cung cấp cho chúng tôi thêm thông tin.

Tin Tức Bitcoin tổng hợp.